تبدأ القصة في إيطاليا في القرن الثالث عشر مع عالم رياضيات إيطالي يدعى ليوناردو فيبوناتشي. يعتبر على نطاق واسع أنه عالم الرياضيات النجم في العصور الوسطى في أوروبا، وربما كان الأكثر شهرة خلال حياته بسبب ترويجه للنظام العددي الهندوسي/العربي على نطاق واسع الاستخدام اليوم: نظامنا العشري، نظام الأرقام من 0 إلى 9 "العشرة الأساسية". يعد هذا أمراً سهلاً على البشر فهمه، حيث أننا نولد بشكل طبيعي بعشرة أصابع نستخدمها كأطفال. قبل عمله، استخدم الأوروبيون النظام الروماني من الحروف العددية، والتي بالمقارنة تبدو مرهقة وغير مصقولة رياضيا.

ما هي سلسلة فيبوناتشي؟

أنتج سيجنوري فيبوناتشي أيضاً ابتكاراً رياضياً بارزاً آخر: متتالية فيبوناتشي. لاحظ أنه إذا بدأت بالرقم 1 و 1، فيمكنك حينئذٍ اشتقاق متتالية من الأرقام، حيث يكون كل رقم هو مجموع الرقمين السابقين له. لذلك، فإن الأرقام القليلة الأولى في متتابعة فيبوناتشي القياسي تعمل كما يلي:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987...

لماذا اشتق ليوناردو فيبوناتشي المتتالية؟ لقد كان يفكر في حل اللغز حيث يُسأل، ما إذا كنا سنبدأ بزوج واحد من الأرانب التناسلية، التي لا تموت أبداً، وكل زوج تزاوج ينتج زوجاً آخر من التكاثر، كم عدد الأرانب التي ستوجد في نهاية عام واحد؟ متتالية Fibonacci يحل المشكلة.

هذه ليست نهاية القصة. إذا أخذت رقم Fibonacci داخل متسلسة فيبوناتشي وقسمته على الرقم التالي، فستحصل على نتيجة مساوية أو على الأقل قريبة جداً من 61.8%، والمعروف باسم "المتوسط الذهبي" أو "النسبة الذهبية"، كما هو معروف أحياناً . هذا هو المكان الذي تبدأ فيه الأمور تصبح مثيرة فعلياً!

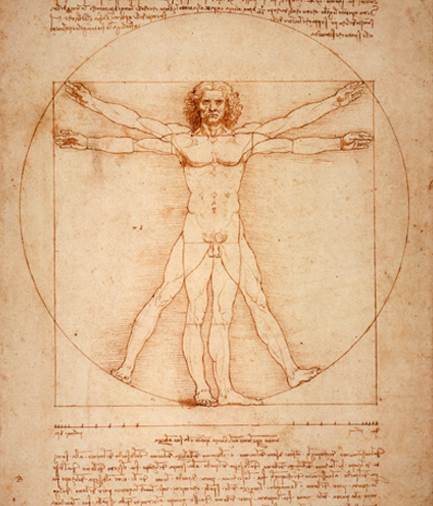

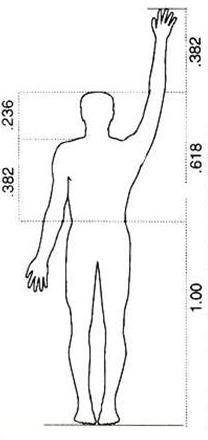

منذ العصور القديمة، لاحظ العديد من علماء الرياضيات والعلماء والمهندسين المعماريين أنه في جميع أنحاء الهندسة والطبيعة، يبدو أن النسبة تظهر مراراً وتكراراً. وطورت لقب "النسبة الإلهية". كمثال توضيحي، تخيل خطاً من المربعات أو التصميمات الهندسية المتساوية، حيث يبلغ حجم كل منها 161.8% ضعف حجم سابقتها. في جسم الإنسان، يمكن ملاحظة ذلك في عدة حالات. على سبيل المثال، يبلغ حجم كل قسم من أقسام السبابة حوالي 161.8% من حجم القسم السابق (بداية من طرف الإصبع وتحرك لأسفل). نسبة الساعد إلى اليد هي أيضاً 161.8%.

على الرغم من أن بعض المحللين أشاروا إلى أن العديد من الأعمال الفنية الشهيرة التي يفترض أنها تستند إلى هذه "النسبة الإلهية" في الواقع ليست كذلك، فهي كافية لغرضنا. للإشارة إلى أن متتالية فيبوناتشي ينظر إليها من قبل الكثيرين على أنها وسيلة للاستفادة من متتالية رياضي للطبيعة، وعلى هذا النحو يمكن أن يستخدمها المتداولين لصالحهم.

النسبة الذهبية

هذا المتتالية، بقدر ما يبدو طبيعياً، له بعض الخصائص المميزة للغاية. الجانب الأكثر تحديداً هو ما يسمى "النسبة الذهبية". ”. دعونا نلقي نظرة على النسبة الذهبية وكيف استمدت. إذا اخترت أي رقم في المتتالية، وقسمته على الرقم التالي على طول، فإن الإجابة تساوي 0.618 أو (61.8%). على سبيل المثال، 89 مقسوماً على 144 يساوي 0.618. أو يمكنك اختيار 610 مقسوماً على 987. ستبقى الإجابة 0.618. ستظل هذه الخاصية بغض النظر عن المدة التي ستستمر فيها في متتالية فيبوناتشي وأي رقمان تختارهما. لذلك، فإن 61.8% هي النسبة الذهبية.

الآن في هذه المرحلة، تجدر الإشارة إلى ما يفصل متتابعة فيبوناتشي عن الأشياء الأخرى الموجودة في عالم التحليل الفني.

مستويات فيبوناتشي الأخرى

بالإضافة إلى نسبة 61.8%، هناك نسب فيبوناتشي أخرى. من أين تأتي؟

حسناً، بدلاً من تقسيم رقم Fibonacci واحد على رقمه المجاور، يمكنك استخدام رقم على بعد مكان أو مكانين. لذلك دعونا نستخدم 233 كمثال لتوليد نسب فيبوناتشي أخرى على النحو التالي.

عند أخذ أرقام فيبوناتشي المتتالية:

55, 89, 144, 233, 377

تحصل على:

55 / 233 = 23.6%

89 / 233 = 38.2%

144 / 233 = 61.8%

233 / 233 = 100%

377 / 233 = 161.8%

أعلى من 100%، يمكنك استخدام مضاعفات المجموعة الأولى من النسب المئوية - 123.6%، 138.2% وما إلى ذلك. كما ترون من أعلاه، نسبة 161.8% هي نسبة فيبوناتشي حقيقية وهي عكس 61.8%.

بالإضافة إلى النسب المئوية المذكورة أعلاه، يتم اشتقاق المزيد من النسب من خلال تربيع (أو ضرب الرقم بذاته) النسبة الذهبية، 0.618. وهذا يعطيك:

0.618 x 0.618 = 0.786 (78.6%)

0.786 x 0.786 = 0.886 (88.6%)

0.886 x 0.886 = 0.941 (94.1%)

يمكن تطبيق متتالية فيبوناتشي بعدة طرق عند التداول، لكن الطريقتين الرئيسيتين اللتان سنبحثهما في هذا القسم هما: الارتدادات والإمتدادات.

ما هو الإرتداد؟

الإرتداد هو عندما يتحرك السوق في اتجاه واحد ثم يتغير للعودة إلى الاتجاه المعاكس. تسمى الحركة الثانية في الاتجاه المعاكس بـ "الإرتداد". من الواضح أن هذا مفهوم بسيط للغاية، وهو شيء يتم رؤيته بانتظام على أي رسم بياني. دعنا ننظر إلى تصحيح الانخفاض الأخير في قيمة زوج الجنيه البريطاني/الدولار الأمريكي (المعروف أيضاً باسم "Cable").

انخفض السوق من النقطة X إلى النقطة Y، بحوالي 900 نقطة. وفي وقت لاحق، ارتد هذا التحرك بمقدار 500 نقطة قبل المضي في الاتجاه الهبوطي الأصلي. الخطوة الثانية للأعلى من النقطة Y هي الإرتداد. الآن دعنا نرى ما إذا كان هناك توافق مع نسب فيبوناتشي. عندما تسمع مصطلح "تصحيح فيبوناتشي"، فهذا يعني أن المبلغ الذي يتحرك به السوق في مرحلة الإرتداد يناظر إحدى Fibonacci Rates، مثل 38.2% أو 61.8%.

مرجع الرسم البياني:

أشرطة ساعية

- النقطة X: 2010-04-30 ؛ 0200 بتوقيت شرق الولايات المتحدة ؛ 1.5473

- النقطة Y: 2010-05-07 ؛ 0500 بتوقيت شرق الولايات المتحدة ؛ 1.4475

بالطبع، يمكن أن يتجاوز الارتداد 100%، أي يتجاوز حجم الحركة الأصلية. لنأخذ نقطة انطلاق أخرى بنفس العملة. انظر إلى الدفعة الأخيرة لأعلى والتي يبرزها السهم الأحمر قبل أن ينتقل الزوج إلى النقطة Y الآن، دعونا نلقي نظرة على نسب Fibonacci التي تتجاوز 100%. كما هو مبين على الرسم البياني، نسبة 123.6% هي مستوى فيبوناتشي واضح آخر للتصحيح.

مستوى فيبوناتشي هذا، عند حوالي 1.5045، يؤكد المستوى السابق المحدد من قبل تراجع 61.8% من النقطة X إلى النقطة Y. فيما يلي الرسم البياني المركب:

كيفية استخدام تصحيحات فيبوناتشي للدخول في تداول فوركس

أحد أكثر الطرق المفضلة لتداول العملات الأجنبية هي انتظار حركة اتجاه قوية، ثم الانتظار حتى تتراجع، ثم الدخول عندما ينتهي الإرتداد في اتجاه الحركة القوية الأصلية. غالباً ما يتم ذلك كتداول "اختراق"، حيث يتم وضع الإدخال فوق ارتفاع أو انخفاض (حسب الاقتضاء) الحركة الأصلية:

يظهر وجود 5 شموع صعودية خضراء متتالية على يمين الصورة حركة صعودية. إذا تم تجاوز السعر المرتفع للحركة، والذي تم تحديده بالنص والسهم، فسيكون لدينا اختراق.

يظهر تحرك 30 شمعة حمراء في الغالب على يمين الصورة حركة هبوطية. إذا تم تجاوز السعر المنخفض للحركة، والذي يتم تحديده بالنص والسهم، فسيكون لدينا اختراق.

كبديل لذلك، قد ينتظر المتداول بدلاً من ذلك حركة اتجاهية "مؤهلة" أصلية، ثم يستخدم قيم فيبوناتشي لتحديد النقاط التي من المحتمل أن يتحول فيها الارتداد ويستأنف الحركة الأصلية. من المهم ملاحظة أنه لا يتعين استخدام Fibonacci كأداة وحيده في هذه الطريقة - يمكن استخدامه بالاقتران مع حركة السعر أو الأرقام الكاملة أو المؤشرات الأخرى التي تعطي قراءات صحيحة للتأكيد.

![]()

- 50.0% - هذا ليس رقم Fibonacci بأي شكل من الأشكال، لكنه عادة ما يتم تضمينه في متتالية فيبوناتشي، والمنطق هو أن المنتصف يعد نقطة تحول نفسية مهمة.

- 61.8% - المتوسط الذهبي/النسبة الذهبية. قسّم أي رقم داخل سلسلة فيبوناتشي على الرقم إلى يمينه مباشرة، على سبيل المثال 34/55.

- 78.6% - الجذر التربيعي المتوسط الذهبي/النسبة الذهبية من 61.8%. بعض المؤشرات لا تشمل هذه القيمة.

- بالإضافة إلى ذلك، هناك بعض المؤشرات التي تشتمل على 76.4%. هذا ليس رقم في متتابعة فيبوناتشي، כإنه فقط 1 ناقص رقم متتالية فيبوناتشي الأول البالغ 23.6%.

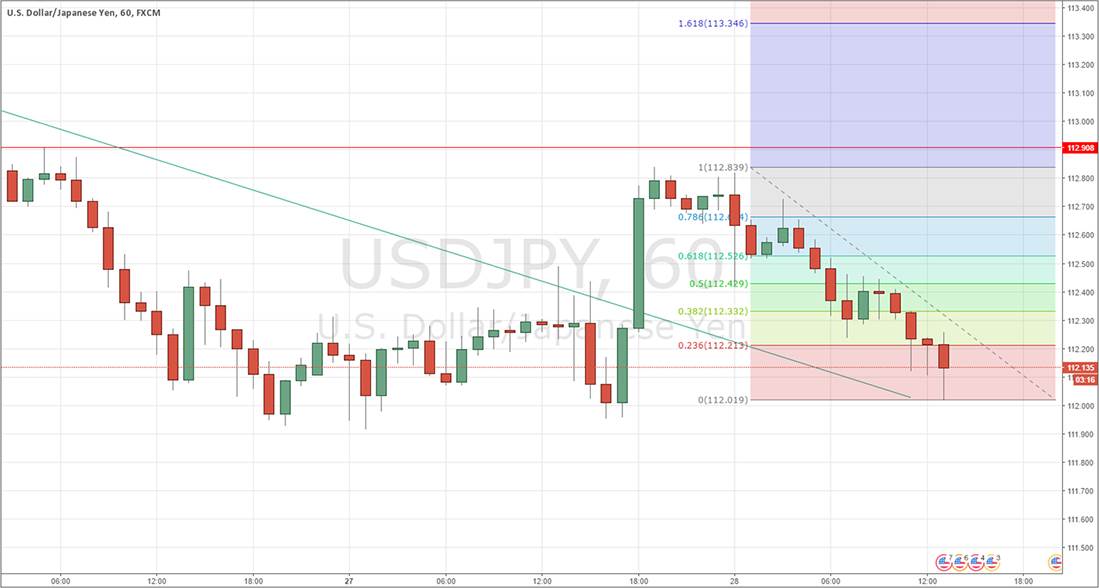

الآن دعونا نلقي نظرة على مثال. تخيل أنك ترى أن سعر زوج الدولار الأمريكي/الين الياباني في اتجاه هبوطي طويل الأجل، لذلك أنت مهتم ببيع زوج الدولار الأمريكي/الين الياباني. على الرسم البياني لكل ساعة، ترى حركة هبوطية كبيرة بشكل معقول تبدو كما يلي:

أنت تقرر أنك تريد البيع بأمر محدد أعلى من السعر الحالي. يمكنك استخدام مؤشر/أداة تصحيح فيبوناتشي في منصة الرسوم البيانية الخاصة بك، والنقر فوق التأرجح للأعلى (الطرف الآخر للحركة من حيث السعر الآن) واسحبه إلى التأرجح للأسفل قبل النقر مرة أخرى (أقرب إلى حيث السعر الآن). عندما ترسم تصحيح فيبوناتشي، يبدو كما يلي:

يمكنك الآن وضع طلب الحد الخاص بك لصفقة بيع عند أي من الأسعار المميزة بنسب فيبوناتشي داخل الحركة الهبوطية. المنطق هو أن الإرتداد من المرجح أن يتوقف عند واحد منها. أي واحد يجب عليك أن تختار؟ قد يعتمد ذلك على الكثير من العوامل التي تتجاوز نطاق هذا الدليل. هل تتلاقى أي من مستويات فيبوناتشي بحاجز واضح للسعر، مثل رقم كامل؟ ليس في هذا المثال. كل ما يمكنني رؤيته يبرز هنا هو مستوى تصحيح 50% عند 114.43 والذي كان بمثابة مقاومة لمدة ثلاث ساعات بعد اختراق السعر تحته. لهذا السبب، قد يكون هذا المستوى اختياراً جيداً.

ما هو التمديد؟

تمديد الاتجاه هو بالضبط ما يبدو عليه - يتحرك السعر ويتراجع ثم يمتد في الاتجاه الأصلي. لذلك، فإن الامتداد هو الجزء بعد الإرتداد.

كيف نقيس نسب فيبوناتشي للتمديد؟ يمكنك قياس حجم الحركة الأصلية (النقطة X إلى النقطة Y) من نهاية الإرتداد أو بداية الامتداد. يمنحك هذا أهدافاً محتملة إلى حيث يمكن أن يصل الامتداد.

مرجع الرسم البياني:

- النقطة Z: 2010-05-10 ؛ 0900 بتوقيت شرق الولايات المتحدة ؛ 1.5053

مستوى تمديد فيبوناتشي هذا، عند 1.4245 تقريباً، تم تأكيده بعدة طرق. إذا اخترت أعلى مستوى سابق قبل النقطة X (تم وضع علامة عليه بخط أزرق على الرسم البياني التالي) كنقطة انطلاق بدلاً من النقطة X، فيمكنك رؤية السعر يرتد من امتداد متتالية فيبوناتشي 78.6%.

إليكم تأكيد آخر - بعد مسافة قصيرة من النقطة X، ارتفع السعر ليحقق ارتفاع صغير (محدد بسهم أحمر)، قبل أن يصل إلى النقطة Y.

باستخدام الارتفاع الصغير كنقطة بداية، فإن القاع الحالي في زوج الجنيه البريطاني/الدولار الأمريكي هو امتداد السعر بنسبة 100%.

وأخيراً، ها هو الرسم البياني المشترك:

الآن الخطوط قريبة جداً من بعضها البعض، بالكاد يمكنك تمييزها. أشار تحليل فيبوناتشي مقدماً إلى أن هذا المستوى يعتبر منطقة دعم. تستخدم جميع الأمثلة في هذا القسم مستويات فيبوناتشي التي نوقشت في مشاركتي السابقة، الجزء 1. من أجل التوضيح على هذه الرسوم البيانية، قمت بإزالة نسب Fibonacci المئوية الأخرى عند إظهار تصحيح أو امتداد. عندما أقوم بتحليل الرسوم البيانية الخاصة بي من نقطة الصفر، سأستخدم جميع نقاط متتالية فيبوناتشي التي نوقشت في مشاركتي السابقة (الجزء 1).

كيفية استخدام امتدادات فيبوناتشي للخروج من تداول فوركس

تستخدم أداة/مؤشر امتداد Fibonacci نفس حسابات متتالية فيبوناتشي لإنتاج، بدلاً من تقدير للمكان الذي قد تتوقف فيه حركة الإرتداد، تقديراً للمكان الذي قد تتجه فيه "موجة" أخرى في اتجاه الحركة الأصلية - أو بشكل أكثر دقة، المسافة القصوى المواتية التي قد تقطعها مثل هذه الخطوة.

تتمثل المرحلة التالية في فحص كل مستوى وتحديد ما إذا كان كل منها هدف ربح جيد، حتى لو كان لجني ربح جزئي. ضع في اعتبارك أنه من المهم في التداول عدم جني الأرباح مبكراً. من خلال فحص الرسم البياني، هل نرى أي التقاء؟

- هناك رقمان يبرزان ونحن نسير في طريقنا إلى أسفل الرسم البياني. أولاً، الإسقاط 61.8% وهو "المتوسط الذهبي/النسبة الذهبية"، متقارب مع 111.50، وهو رقم نصفي. ثانياً، يوجد أدناه التقاء أفضل لمستوى تمديد 78.6% مع 111.35، وهو مستوى دعم تاريخي رئيسي لهذا الزوج قمت بوضعته على الرسم البياني الخاص بي من الماضي.

- لم نذكر استخدام أرقام متتالية فيبوناتشي لتعيين وقف الخسائر، لكن بالطبع يمكن القيام بذلك. على سبيل المثال، في المثال أعلاه، يمكنك ببساطة تطبيق امتداد Fibonacci في الاتجاه الآخر (الابتعاد عن النهاية السفلية إلى الأعلى) واستخدام أحد مستويات الامتداد الموضحة في النتيجة - خاصةً إذا كانا متماشية مع السعر أو مؤشر آخر.

- أحد الأشياء التي يجب ذكرها قبل أن نختتم هذا الفصل هو أنه قد يكون من الصعب في بعض الأحيان معرفة النقطة التي يجب استخدامها لبدء قياس متتالية فيبوناتشي. في المثال أعلاه، تكون نقطة التأرجح الأعلى واضحة للغاية، لكن في مناسبات أخرى سيكون من الصعب تحديدها. في بعض الأحيان قد يكون هناك تأرجح للأعلى لا يمثل "البداية" الحقيقية للحركة. في هذه الحالات، يعود الأمر إليك فيما إذا كنت ترغب في اختيار الارتفاع أو الانخفاض الفني الأخير، أو السعر الذي يبدو أن الحركة القوية لأعلى أو لأسفل قد بدأت منه بالفعل.

فيبوناتشي: مؤشر رئيسي

تحاول المؤشرات، مثل المتوسطات المتحركة ومؤشرات الاستوشاستك، الدخول إلى السوق. قد لا تنجح بالضرورة في جميع ظروف السوق وليس لديها أي خصائص جوهرية يجب على السوق الالتزام بها. ومع ذلك، هذا ليس صحيحا بالنسبة لمتتالية لفيبوناتشي. ما أعتقد أنه يجعل فيبوناتشي استثنائياً هو أن نسبه هي بطبيعتها جزء من النظم الطبيعية، بما في ذلك الأسواق. لا تتمتع نسب Fibonacci بالتحيزات لظروف السوق أو الدورات الاقتصادية. ولا تحاول احتواء نمط أو سوق معين، بل هي ببساطة جزء طبيعي من تحركات السوق.

وهذا يجعل متتالية FIbonacci قوية ومتعددة الاستخدامات وخالدة.

أحد استخدامات متتالية فيبوناتشي المفضلة لدي هو ارتداد من مستوى 88.6%. يُشتق هذا المستوى من خلال أخذ نسبة 61.8% الذهبية، والحصول على جذرها التربيعي، وإعادة العملية مرة أخرى.

يتكون الإرتداد من حركة أولية، وارتداد لتلك الحركة الأولى، ثم حركة لاحقة من الإرتداد، مثل:

الآن عندما أقول، "هذا هو تصحيح فيبوناتشي 88.6%"، فكل ما يعنيه هذا هو أن الإرتداد هو بنسبة 88.6% من حجم الحركة الأولية. لذلك، إذا كانت الحركة الأولية أعلى بمقدار 100 نقطة، فإن مستوى الإرتداد سيكون 88.6 نقطة. لا يهم إذا كانت الحركة الأولية صعوداً أو هبوطاً.

فيما يلي بعض الأمثلة على تصحيح فيبوناتشي 88.6%.

أولاً، الرسم البياني لمدة 5 دقائق لزوج الجنيه البريطاني/الدولار الأمريكي، حيث ارتفعت الحركة الأولية متبوعة بتراجع هابط:

الآن على الرسم البياني الأسبوعي لزوج الدولار الأمريكي/الفرنك السويسري، حيث انخفضت الحركة الأولية متبوعة بتراجع تصاعدي:

هذا مثال رائع على دقة مستويات فيبوناتشي. بعد التحرك المبدئي للأسفل، استعاد السعر ارتفاعه بمقدار 1821 نقطة خلال 27 أسبوعاً ووصل إلى مستوى فيبوناتشي خلال 2 نقطة! يمكن أن تسمح هذه الأنواع من الإعدادات للمتداولين بإجراء تداولات فردية تحقق أكثر من 1000 نقطة مع الاستمرار في التحكم بالمخاطر.

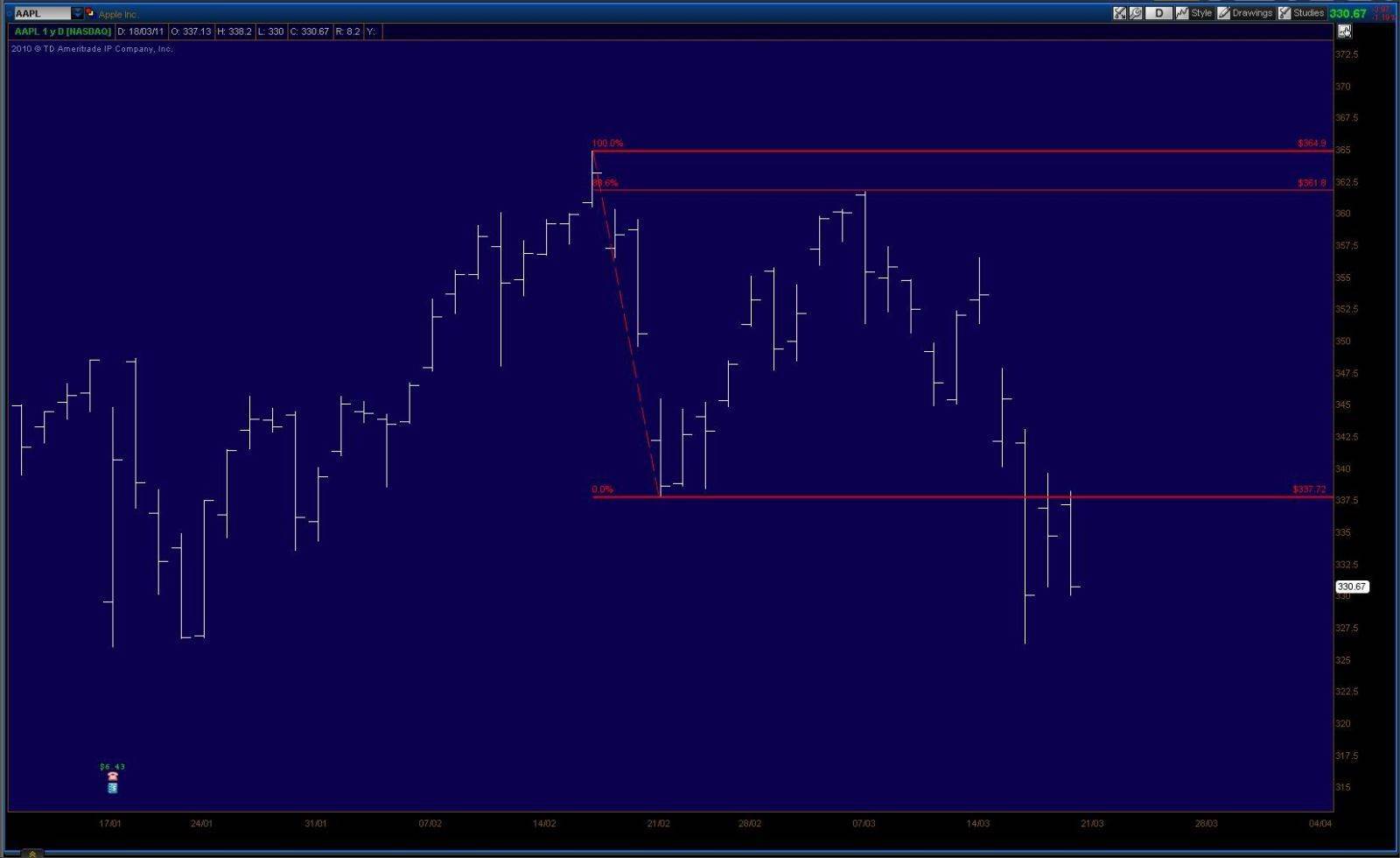

وفقط لعرض التنوع في الأسواق، هذا هو الرسم البياني اليومي لسهم أبل على مؤشر ناسداك، (رمز AAPL):

هنا انخفض سعر السهم أكثر من 27 دولاراً في أربعة أيام، ثم ارتد إلى بعد بضعة سنتات من مستوى 88.6، قبل أن ينتقل مرة أخرى للأسفل.

عندما أقوم بالتداول بارتداد فيبوناتشي، أحب أن يصل السعر إلى المستوى ومن ثم يبتعد بمقدار شريط أو شريطين من الإطار الزمني الذي أستخدمه، أي ألا أحوم حول المستوى لعدة أشرطة. في الأمثلة الثلاثة أعلاه، وصل شريط الأسعار إلى مستوى 88.6 مرة واحدة فقط. ثانياً، أود احترام المستوى بشكل كامل: يجب ألا يخترق السعر المستوى بشكل كبير، بدلا من ذلك، يجب أن يصل إلى المستوى بدقة.

إذن ما الذي يمكن أن نتعلمه عن Fibonacci؟

- مبادئ سلسلة فيبوناتشي صالحة لكل زمان. لن تجد نفسك بحاجة إلى تعديل أو التخلي عن أفكار ليوناردو فيبوناتشي عندما تتغير الأسواق.

- يمكن استخدام مبادئ متتالية فيبوناتشي من أصغر الأطر الزمنية إلى أكبرها.

- ليس لدى متتابعة فيبوناتشي تحيزات لأسواق معينة: يمكنك استخدامها مع أي شيء يحتوي على رسم بياني، سواءاً الأسهم أو زوج العملات أو المعادن أو حتى المشتق المعقد.

أرقام فيبوناتشي

إذاً، هذا هو المكان الذي يبدأ فيه كل شيء: "أرقام فيبوناتشي". كان ليوناردو فيبوناتشي عالم رياضيات إيطالياً في القرن الثالث عشر، وحصل على شعبية من متتالية بسيطة من الأرقام أصبحت تُعرف باسم "متتالية أرقام فيبوناتشي".

متتاليةFibonacci : تبدأ من 0 و 1، كل رقم هو مجموع الرقمين السابقين. لذلك، بعد 0 و 1، الرقم التالي هو 1، يليه 2، يليه 3، ثم 5 ... فهمتم الفكرة. تستمر متتالية فيبوناتشي الأرقام إلى الأبد، ويمتد إلى ما لا نهاية:

0

1

1

2

3

5

8

13

21

34

55

89

144

233

377

610

987...

هذه الأرقام لها بعض الخصائص الفريدة. دعنا نأخذ رقمين متتاليين في متتالية ليوناردو فيبوناتشي: 21 و 34. إذا قسّمت أحدهما على الآخر، 21/34، فستحصل على 0.618. إذا أخذت أي رقمين متتاليين، على سبيل المثال، 144 و 233، وقسمت أحدهما على الآخر، 144/233، ستحصل مرة أخرى على 0.618. لا يهم المدى التي تذهب إليه متتابعة فيبوناتشي، فستحصل دائماً على 0.618 عندما تقسم رقماً واحداً في المتتالية على الرقم الذي يليه. وتعرف هذه النسبة تحديداً، 0.618 (أو 61.8%) باسم النسبة الذهبية.

لقد اكتشفنا حتى الآن ثلاث نسب شائعة في متتالية فيبوناتشي:

- 0.236 أو 23.6%

- 0.382 أو 38.2%

- 0.618 أو 61.8%، المعروف أيضا باسم "النسبة الذهبية"

كل هذا رائع: إنها فكرة مثيرة للاهتمام، ولكن أين تقودنا في رحلتنا كمتداولين؟

السبب في أن متتالية الأرقام هذه، والنسب المرتبطة بها، لا تزال تناقش لعدة قرون بعد أن أصبحت معروفة على نطاق واسع، هو أنها موجودة في كل مكان في الطبيعة، واليوم توجد في الأسواق.

على سبيل المثال، جسم الإنسان مبني حول هذه النسب:

من القدم إلى السرة، إلى الرأس، توجد النسب الشائعة وهي 0.236 و 0.382 و 0.618 في نسب الجسم البشري.

تتوافق نسب جدائل الحمض النووي أيضاً مع نسب فيبوناتشي. وكذلك نسب القمر إلى الأرض وحتى حلقات زحل. استخدم اليونانيون، منذ أكثر من ألفي عام، النسبة الذهبية عند تصميم نسب البارثينون، كما فعل المصريون عند حساب الحجم والارتفاع لبناء الأهرامات. تحتوي الأزهار في كثير من الأحيان على أعداد دقيقة من أرقام "فيبوناشي" من البتلات، مثل أنواع الإقحوانات التي تحتوي على 55 بتلة و 89 بتلة.

دعونا نلقي نظرة على مثال لتحرك السعر بتناغم مع النسبة الذهبية. فيما يلي الرسم البياني اليومي لزوج اليورو/الدولار الأمريكي:

ينتقل السعر من الانخفاض الرئيسي عند النقطة 1 إلى الانخفاض الرئيسي عند النقطة 2، ثم يرتد 61.8% من تلك المسافة، قبل أن ينتقل مرة أخرى لمواصلة الاتجاه الصعودي الأصلي.

ما النسب التي سنستخدمها عند التداول؟

إلى جانب النسب الثلاث التي تمت مناقشتها، هناك نسب أخرى يستخدمها المتداولين (وتوجد أيضاً في الطبيعة كذلك). النسب الثلاث الأكثر شيوعاً هي كما يلي:

- 0.786: الجذر التربيعي للنسبة الذهبية

- 0.886: الجذر التربيعي لـ 0.786

- 1.618: معكوس النسبة الذهبية، أي 1 مقسوماً على 0.618

نقاط مهمه

- يبدأ ليوناردو فيبوناتشي متتابعة بسيطة من الأرقام، كل رقم يتكون من مجموع الرقمين السابقين.

- تقسيم الأرقام المتتالية في متتالية فيبوناتشي، والأرقام مفصولة بمكان أو اثنين، يعطي نسب فيبوناتشي المشتركة: 0.236، 0.382 و0.618. النسبة الأخيرة، 61.8%، تعرف أيضا باسم النسبة الذهبية.

- هذه النسب موجودة في الطبيعة وتوجد أيضاً في الطريقة التي يتحرك بها السعر في السوق.

فيبوناتشي وفوركس: النسب والإرتدادات

يمكن استخدام متتالية فيبوناتشي لاكتشاف النسب الموجودة في الطبيعة والأسواق. النسب الرئيسية هي:

- 23.6%

- 38.2%

- 61.8% (النسبة الذهبية)

- 78.6% (الجذر التربيعي للنسبة الذهبية)

- 88.6% (الجذر التربيعي لـ 0.786)

- 161.8% (1 مقسوماً على 0.618)

قبل المضي قدماً، سنضيف بعض نسب فيبوناتشي الأخرى الموجودة في الأسواق:

- 100%

- 112.7% (الجذر الرابع 161.8%)

- 127.2% (الجذر التربيعي 61.8%)

- 138.2% (إضافة 100% إلى 38.2%)

- 200%

- 261.8% (إضافة 100% إلى 161.8%)

الآن، مع قائمة أكثر اكتمالاً من نسب فيبوناتشي، دعونا نلقي نظرة على كيفية تطبيقها في الأسواق.

فيبوناتشي على الرسوم البيانية – الارتدادات (التصحيحات)

سنبدأ بأحد المفاهيم الأساسية في التداول: "الإرتداد". هذا هو المكان الذي يتحرك فيه السعر باتجاه ما، ثم يعكس هذه الحركة قبل المتابعة في الاتجاه الأصلي. يوضح هذا المثال على الرسم البياني للأربع ساعات لزوج اليورو/الدولار الأمريكي ارتداداً:

إذاً، هناك ثلاثة أجزاء: "الخطوة الأولية"، "التصحيح" أو الارتداد، وأخيرا "الخطوة اللاحقة".

بالطبع، يمكن أن تكون عمليات الإرتداد أيضاً في الاتجاه الآخر. على سبيل المثال، في الرسم البياني للأربع ساعات لزوج اليورو/الين الياباني، كانت الحركة الأولية انخفاض، والتصحيح للأعلى:

دعنا نبدأ بربط نسب متتالية فيبوناتشي بالأسواق التي تبدأ بالتصحيحات. بحكم التعريف، يتتبع الإرتداد (التصحيح) جزءاً من الحركة الأولية. يمكن قياس الحجم الذي يتم استرداده للحركة المبدئية فيما يتعلق بمستويات ليوناردو فيبوناتشي.

الآن عندما أقول، "هذا هو تصحيح فيبوناتشي 78.6%"، كل هذا يعني أن الإرتداد هو 78.6% من حجم الحركة الأولية. لذلك، إذا كانت الحركة الأولية أعلى بمقدار 100 نقطة، فإن مستوى الإرتداد سيكون 78.6 نقطة. دعنا نعود إلى نفس الرسوم البيانية التي نظرنا إليها من قبل، بدءاً من الرسم البياني لزوج اليورو/الدولار الأمريكي:

ارتفع السعر من النقطة 1 إلى النقطة 2، ثم عاد بدقة بنسبة 78.6% من تلك المسافة إلى النقطة 3، قبل أن يعود في الاتجاه الأصلي.

دعنا نلقي نظرة على نفس مخطط زوج اليورو/الين الياباني الذي أظهر في وقت سابق ارتداداً تصاعدياً، هذه المرة مع وجود مستويات فيبوناتي في مكانها:

الآن يجب أن تكون فهمت الفكرة: لقد انخفض السعر من النقطة 1 إلى النقطة 2، ثم ارتفع بنسبة 78.6% من تلك المسافة إلى النقطة 3، قبل أن يعود في الاتجاه الأصلي.

خطوط فيبوناتشي متعددة

يمكنك أن تبدأ بنقاط مختلفة لقياس الارتداد الخاص بك؟ نعم. يمكن قياس الإرتداد بمستويات متتالية فيبوناتشي مختلفة باستخدام نقاط انطلاق مختلفة للحركة الأولية. في الرسم البياني التالي لزوج الدولار الأسترالي/الدولار الأمريكي، يتحرك السعر هبوطياً إلى النقطة 1، ويتراجع إلى النقطة 2، ثم يستمر بالتحرك في الاتجاه الأصلي. تم تحقيق العديد من الارتفاعات قبل أن يصل السعر إلى النقطة 1. لقد قمت بتحديد القممتين الأحدث والأبرز بالنقطة X والنقطة Y.

عندما انتقل السعر من النقطة X إلى النقطة 1، استعاد 61.8% من تلك المسافة إلى النقطة 2 قبل مواصلة الحركة الهبوطية. يتضح هذا بالخط الأفقي الأحمر.

الآن، إذا اخترت استخدام النقطة Y كنقطة بداية لقياس الإرتداد، تكون النقطة 2 عبارة عن ارتداد بنسبة 112.7% للمسافة من النقطة Y إلى النقطة 1 (كما هو موضح بالخط الأفقي الأزرق). لذلك، في الواقع، قد يتجاوز الإرتداد بداية الحركة الأولية بناءً على المكان الذي تختاره لبدء القياس. هذا هو السبب في أن مستويات متتالية فيبوناتشي فوق 100% تعد مهمة.

الملخص

- مستويات متتالية فيبوناتشي المستخدمة في التداول تبدأ من 23.6% وتتجاوز بكثير 100%.

- يمكن قياس الارتداد بالنسبة لنسب فيبوناتشي.

- يمكن لمستويات ليوناردو فيبوناتشي المتعددة على الرسم البياني تأكيد مناطق السعر الرئيسية.

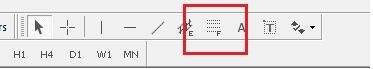

ملاحظة: يستخدم الكثيرون منكم منصة MetaTraderللرسوم البيانية الخاصة بكم. على MT4، الزر التالي هو أداة تصحيح فيبوناتشي:

بمجرد الضغط عليه، انقر واسحبه على الرسم البياني الخاص بك من نقطة البداية المحددة إلى نقطة النهاية. المكان الذي تنقر فوقه أولاً هو المكان الذي سيظهر فيه مستوى 100% وحيث تنتهي من السحب، سوف يتم تعيين مستوى 0%. انقر نقراً مزدوجاً فوق خطوط فيبوناتشي التي ستظهر ويمكنك نقل الأطراف من المربعات الصغيرة في نهايات المقبض لضبط النقاط التي حددتها. انقر بزر الماوس الأيمن وانتقل إلى "خصائص فيبوناتشي" في القائمة المنبثقة لإضافة مستويات، وتغيير الألوان وما إلى ذلك. تذكر أن تحصل على 0% و 100% بالطريقة الصحيحة: فكر في ما تقيسه ؛ إذا كنت تقيس عملية الإرتداد، فأنت تريد التأكد من أن 0% يكون في بداية الإرتداد.

فيبوناتشي وفوركس: الامتدادات

غالباً ما يُعتبر الامتداد الخطوة الثالثة، أو "الموجة 3" عند النظر إلى الرسم البياني، هناك حركة مبدئية، ارتداد، يتبعه امتداد، كما هو موضح في رسم زوج اليورو/الدولار الأمريكي لخمس دقائق:

عند قياس الامتداد بالنسبة لمستويات متتالية فيبوناتشي، فإننا نقيسه بما يتناسب مع الخطوة الأولى. بمعنى آخر، ننظر إلى حجم الامتداد ونرى ما هو هذا الحجم كنسبة مئوية من الحركة الأولى (حتى النقطة 1 على الرسم البياني أعلاه). هذا ليس واضحاً تماماً مثل قياس الارتداد، ولكن مع القليل من الممارسة، ينبغي فهمه بسهولة. دعونا نلقي نظرة على نفس الرسم البياني لزوج اليورو/الدولار الأمريكي لمدة 5 دقائق:

من أجل التوضيح، قمت بإزالة جميع مستويات متتالية فيبوناتشي الأخرى وتركت مستوى واحداً معروضاً لمنع تشوش المخطط.

- في هذا المثال، يتم الوصول إلى مستوى 100%. ما يعنيه ذلك هو أن حجم الخطوة الأولى يساوي حجم الامتداد. في الممارسة العملية، كان حجم الانتقال إلى النقطة 1، هو 154 نقطة، وكانت المسافة التي يتحرك فيها السعر من النقطة 2 إلى نهاية الامتداد هي 156 نقطة، أي أكثر من 100% بقليل.

- دعنا نلقي نظرة على مثالين إضافيين على الامتدادات التي تصل إلى مستويات متتالية فيبوناتشي المختلفة. في المثال التالي على الرسم البياني اليومي لزوج الجنيه البريطاني/الدولار الأمريكي، يتحرك السعر صعوداً إلى النقطة 1، ويتجه إلى النقطة 2، ثم يصل إلى مستوى امتداد اعداد ليوناردو فيبوناتشي 78.6% قبل أن يتراجع إلى الأسفل مرة أخرى.

بالطبع، يمكن أن تكون الامتدادات منخفضة أيضاً، كما هو موضح في الرسم البياني للأربع ساعات لزوج الدولار الأسترالي/الدولار الأمريكي:

هنا، يتحرك السعر للأسفل إلى النقطة 1، ويتحول إلى النقطة 2، ثم يصل إلى مستوى تمديد 78.6% قبل العودة للأعلى.

كما هو الحال مع الارتدادات، يمكن دمج امتدادات متعددة على الرسم البياني وسيتم استكشاف ذلك لاحقاً في المتتالية.

الملخص

- تعرف الحركة بعد الارتداد باسم "الامتداد"

- يمكن قياس الامتداد كنسبة فيبوناتشي للحركة الأولى، أو الموجة 1

- يمكن دمج مستويات امتداد متعددة على رسم بياني واحد

ملاحظة: تشير MetaTrader إلى الامتدادات باسم "التوسعات". لقياس الامتدادات في MT4، انتقل إلى "ادراج> فيبوناتشي> توسعات". انقر واسحب الماوس على الشاشة إلى النقاط التي تريدها. انقر نقراً مزدوجاً في أي مكان على خط المقبض وحرك نقاط البداية والنهاية باستخدام المقابض المربعة الصغيرة التي تظهر. انقر بزر الماوس الأيمن وانتقل إلى "خصائص التوسيع" لتغيير مستويات فيبوناتشي، وتغيير الألوان، إلخ.

فيبوناتشي وفوركس: التداول باستخدام مستوى تصحيح 88.6%

عندما يتم تطبيق متتالية فيبوناتشي على التداول، فهناك ثلاثة طرق شائعة:

- استخدام عمليات الإرتداد والإضافات المتعددة للعثور على مستويات الأسعار حيث تتزامن مستويات فيبوناتشي المختلفة لإنتاج "تكتلات"

- استخدام مؤشرات إضافية، على سبيل المثال MACD، مع متتابعة فيبوناتشي

- استخدام مستويات فيبوناتشي كجزء من أنماط الرسم البياني الأكبر، على سبيل المثال نمط انعكاس "الرأس والكتفين"

سنناقش الآن مستوى فيبوناتشي معيّن أركز عليه أكثر وغالباً ما يتداول بمعزل عن غيره: مستوى تصحيح 88.6%. لا تحتوي مستويات فيبوناتشي على تحيز لأطر زمنية محددة: فهي تتمتع بنفس الصلاحية إذا كنت تنظر إلى رسم بياني أسبوعي طويل الأجل أو رسم بياني قصير الأجل مدته 5 دقائق.

لنبدأ مع الرسم البياني الأسبوعي لزوج الدولار الأمريكي/الفرنك السويسري.

ارتفع السعر أولاً عند النقطة -X عند 1.1967 في 8 مارس 2009. ثم انخفض إلى أدنى مستوى عند النقطة-Y عند 0.9909 في 22 نوفمبر 2009. لذلك، ارتفع السعر 2,058 نقطة على مدار 37 أسبوعاً. ثم ارتد السعر إلى النقطة-Z عند 1.1730 (أو 1821 نقطة) في 30 مايو 2010، أي بعد 28 أسبوعاً من النقطة-Y. من خلال النظر عن قرب إلى الرسم البياني والأرقام، كان الارتداد على بعد نقطتين من مستوى 88.6%. هذا أمر مذهل نظراً لأن السعر قد انتقل بمقدار آلاف النقاط على مدار أسابيع وشهور عديدة، ومع ذلك فقد وصل بشكل دقيق مقابل مستوى فيبوناتشي الرئيسي.

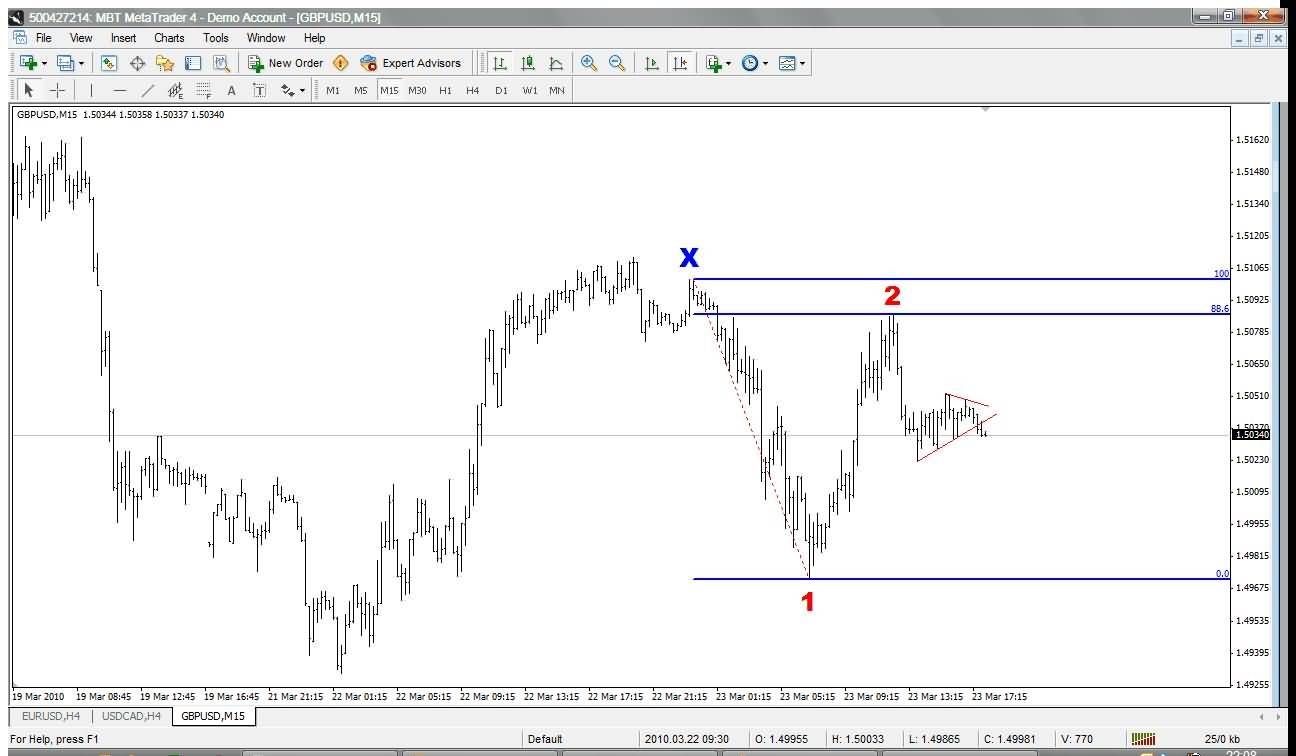

الآن دعونا نلقي نظرة على تداول فعلي قمت به على زوج الجنيه البريطاني/الدولار الأمريكي على الرسم البياني لمدة 15 دقيقة:

لقد رأيت أن السعر قد اختبر مستوى 88.6% كما هو موضح بخط أزرق صغير على الرسم البياني (هذا ما بدا لي شكله أثناء تداولي). ومع ذلك، لم أدخل على الفور. لقد تحرك السعر بالفعل بسرعة وكنت قلقاً بشأن مكان وقف الخسارة الخاص بي. واصلت مراقبة الرسم البياني وانتقل السعر إلى حالة تدعيم جيدة، أو نمط "مثلث" جانبي، محدد بالخط الأحمر:

هذا سمح لي بالدخول في التداول ووضع نقطة توقف فوق المثلث مباشرة، بدلاً من التوقف عند مستوى 88.6%. لقد أعطاني هذا نسبة مخاطرة/عوائد أفضل في تداولي تجاوزت 1: 3. بمعنى آخر، كان هدف الربح أكبر من حجم وقف الخسارة بثلاثة أضعاف.

الرسم البياني التالي يظهر تكشف التداول:

انخفض السعر بشكل جيد ووصل إلى هدف الربح بعد ساعات قليلة. كان وقف الخسارة أعلى بقليل من 20 نقطة وكان هدف الربح 80 نقطة.

الملخص

- مستويات فيبوناتشي قابلة للتطبيق على كلٍ من الرسوم البيانية طويلة الأجل والقصيرة الأجل.

- يمكن تداول متتالية فيبوناتشي مع المؤشرات الأخرى وأنماط الرسوم البيانية الأخرى.

- مستوى تصحيح fibonacci 88.6% قوي بشكل خاص للتداول وحده.

فيبوناتشي مع أنماط الرسوم البيانية

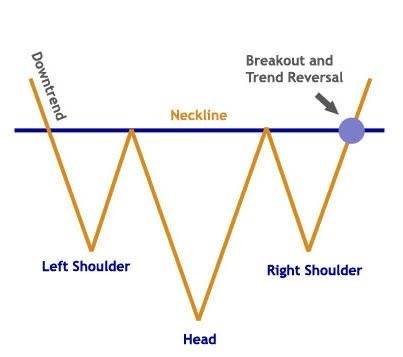

في مثال زوج الجنيه البريطاني/الدولار الأمريكي السابق، كان مستوى تصحيح فيبوناتي 88.6% هو السبب في التداول، وساعد نمط الرسم البياني الأصغر (نمط المثلث) في تحديد نقطة الدخول. في أمثلة هذا الأسبوع، فإن نمط الرسم البياني نفسه هو سبب التداول، ويساعد مستوى فيبوناتشي في العثور على نقطة الدخول. يظهر الرسم البياني التالي لزوج الدولار الأمريكي/الين الياباني، ويشكل نموذج "الرأس والكتفين" الصعودي. فيما يلي رسم تخطيطي مبسط لنمط الرسم البياني:

لذلك، يتكون النموذج من ثلاثة مستويات منخفضة: المستوى الأوسط أكبر من المستويين على جانبيه. لذلك يشار إلى القمة الوسطى بالرأس، والقمة اليسرى هي الكتف الأيسر والقمة اليمنى هي الكتف الأيمن. والخط الذي يربطها هو "خط العنق". لا تتشكل أنماط الرسوم البيانية بشكل جيد، لكن مع مرور الوقت يمكنك تدريب عينيك على اكتشافها. هذا ما رأيته كنموذج رأس وكتفين يتشكل على الرسم البياني التالي لمدة 15 دقيقة لزوج الدولار الأمريكي/الين الياباني:

تسلط الدائرتين الزرق الضوء على الكتف الأيسر والرأس، والخط الأحمر هو خط العنق. في الوقت الذي كنت أنظر فيه إلى الرسم البياني، لم يكن النمط مكتملاً، وكان هناك تشكيل محتمل للكتف الأيمن. من المهم التأكيد على أن الكتف الأيمن كان لا يزال يتشكل: يمكن أن يستمر السعر في التحرك لأسفل ولا يكمل النموذج.

عند النظر إلى رسم بياني مدته 5 دقائق، لاحظت أن السعر ارتد مقابل مستوى فيبوناتشي 88.6% بين نقطة الانخفاض -1 ونقطة الارتفاع -2:

(الدائرة الزرقاء هي نمط رأس الرأس والكتفين.) لقد وضعت علامة على نقطة الدخول بخط أحمر صغير. من منطقي أن يعود السعر على الأقل إلى النقطة 2 وهذا سيسمح لي بنقل وقف الخسارة إلى نقطة التعادل. بالطبع، يمكن أن يستمر السعر بالانخفاض بعد نقطة الدخول ويعطي خسارة بالقرب من وقف الخسارة المبدئي عند النقطة-1. لكن الخطر سيكون صغيراً مقارنة بالدخول إلى خط العنق والحفاظ على وقف أكبر للخسارة.

دعونا نرى كيف تكشف التداول:

لقد قمت الآن بتحديد نمط الرسم البياني بالكامل مع خط العنق، والدوائر الثلاث التي تبرز الكتف الأيسر والرأس والكتف الأيمن. تم تحديد نقطة دخولي بخط أحمر صغير. اخترق السعر خط العنق بنجاح بعد لمسه عدة مرات ثم تحرك حوله. نقطة دخولي المبكر المحدد مع تصحيح فيبوناتشي 88.6% سمح لي بتوقف أكثر صرامة بكثير عند 15 نقطة. لقد حقق أرباحاً عند 60 نقطة (بعد أول شريط صعودي طويل): بمجرد أن ارتفع السعر بسرعة كبيرة، كنت حذراً من التصحيح، بالإضافة إلى أنني كنت قد غطيت أربعة أضعاف مخاطرتي الأولية، أو نسبة مخاطرة/عوائد 1: 4.

الملخص

- عندما تنظر إلى نمط مخطط تريد التداول منه، يمكن أن يساعد مستوى Fibonacci في تحديد إدخال.

- يمكن أن يسمح لك استخدام مستويات متتالية فيبوناتشي بالدخول في وقت أبكر مما إذا كنت قد استخدمت نمط المخطط بمفرده.

- الإدخالات السابقة، خاصةً في الأطر الزمنية الأصغر، توفر عمليات إيقاف خسائر أصغر وتداولات أفضل للمكافآت.

ارتداد مستوى فيبوناتشي 88.6% قبل تحرك بمقدار 150 نقطة

بالخلاصة، يُشتق مستوى 88.6% من أخذ نسبة فيبوناتشي الذهبية، 61.8% (أو 0.618)، والحصول على جذرها التربيعي ثم الحصول على الجذر التربيعي مرة أخرى. هذا يعطيك 0.886 أو 88.6%. عندما يرتد السعر إلى مستوى ممتالية فيبوناتشي، فإن هذا يعني أن حجم الإرتداد كنسبة مئوية يساوي نسبة فيبوناتشي. على سبيل المثال، إذا كان السعر قد انخفض، فقد ارتفع بمقدار 100 نقطة لأعلى، ثم عاد لأسفل بمقدار 88.6 نقطة قبل أن يرتفع مرة أخرى في الاتجاه الأصلي، ثم ارتد بنسبة 88.6%.

صباح أمس (الثلاثاء 7 فبراير)، رأيت تصحيحاً جيداً بنسبة 88.6% على الرسم البياني لزوج اليورو/الدولار الأميركي لمدة دقيقة واحدة:

حقق السعر انخفاضاً، ثم حقق ارتفاعاً بين النقطتين المميزتين بعلامة "X" ؛ ثم تراجع بنسبة 88.6% وارتد من داخل نقطة. (يمكن أن ترى هذا أيضاً على مخطط مدته 5 دقائق.)

لاحظ أنه بعد الارتداد، لم ينتقل السعر مرة أخرى إلى ارتفاعاته الأصلية، ولكنه استمر بالارتفاع لأعلى طوال اليوم - بأكثر من 150 نقطة من مستوى 88.6 الأصلي.

من الجدير بالذكر أن السعر عند مستوى 88.6%، 1.3097، كان أيضاً منطقة دعم ومقاومة سابقة، مما زاد من تأكيد الدخول. على الرسم البياني التالي لخمس دقائق، قمت بوضع علامة على 1.3097 بخط أحمر، ومن خلال النظر إلى الرسم البياني، يمكنك أن ترى الدعم السابق/المقاومة السابقة التي حددتها بصناديق رمادية:

يعد التقاء الدعم والمقاومة السابق مفيداً بشكل خاص لأن الاتجاه السابق على الدقيقة الواحدة و الخمس دقائق كان منخفضاً، لذلك كان الدخول في صفقات شراء مقابل هذا الاتجاه قصير الأجل. عندما تكشف اليوم، توقف الاتجاه الصعودي مؤقتاً وتطور إلى نطاق استمر حوالي 35 دقيقة. خلال هذا النطاق، حدث ارتداد 88.6% آخر وفر فرصاً للشراء في الاتجاه الصعودي الحالي و/أو إضافة إلى صفقات الشراء السابقة.

الميزة الأخرى لإرتداد 88.6% على ارتداد 61.8%، هي أن السعر يجب أن ينتقل إلى الارتفاع السابق (في هذه الحالة لتداول شراء)، مما يمنحك نسبة مخاطرة/عوائد أفضل. عادةً ما أضع نقاط توقف الخسائر عند مستوى 88.6 أو مستوى 100.0. اسأل نفسك أولاً، ما هي نسبة المخاطرة/العوائد على التداول؟ إذا كان الحد الأدنى لهدفك من الوصول إلى بداية التصحيح، أي مستوى الصفر على خطوط فيبوناتي، لا يمكن الوصول إليه بنسبة مخاطرة/عوائد لائقة، عندها عليك تجنب هذه الصفقة. قم بتبسيط خطوط تصحيح فيبوناتشي إلى 61.8% و 88.6% (أو حتى 88.6% فقط) وابدأ في البحث عن هذه الارتدادات...

الملخص

- مستوى تصحيح فيب 88.6% هو أحد مستويات متتالية فيبوناتشي الأقوى عندما ينتج ارتداداً. يمكنك التفكير بالتداول على هذا المستوى أو مع دعم/مقاومة سابقين (غالباً ما تكون أفضل الصفقات متماشية مع الاتجاه الأكبر).

- مستوى 88.6% يعطي تداولات جيدة بنسبة المخاطرة/العوائد عندما يتم اكتشافها مبكراً. دائما أنظر في المخاطر/العوائد لكل تداول.

- ارتداد 88.6% من مستويات التصحيح غالباً ما تنتقل إلى أبعد من مجرد تصحيح سابق يسمح لك بتتبع بعض مراكزك.

مستويات فيبوناتشي والمثلثات: الحصول على 80 نقطة مع نقطة توقف بمقدار25 نقطة

لقد كتبنا عن أهمية نمط رسم بياني تم تجاهله كثيراً، وهو "المثلث", وكيف يمكن أن ينتج تداولات دقيقة بنسب مخاطرة/عوائد ممتازة. هنا، سننظر إلى هذا المفهوم المرتبط بمستوى تصحيح Fibonacci الذي أفضله، فيبوناتشي 88.6. خلاصة القول، نسبة فيبوناتشي الذهبية هي 61.8%. إذا قمت بتربيع الجذر لهذه النسبة المئوية، وقمت بإعادة تربيع الجذر التربيعي مرة أخرى، ستحصل على 0.886 أو 88.6%. كثيراً ما أستخدم ارتداداً من مستوى فيب 88.6% كمدخل للتداول.

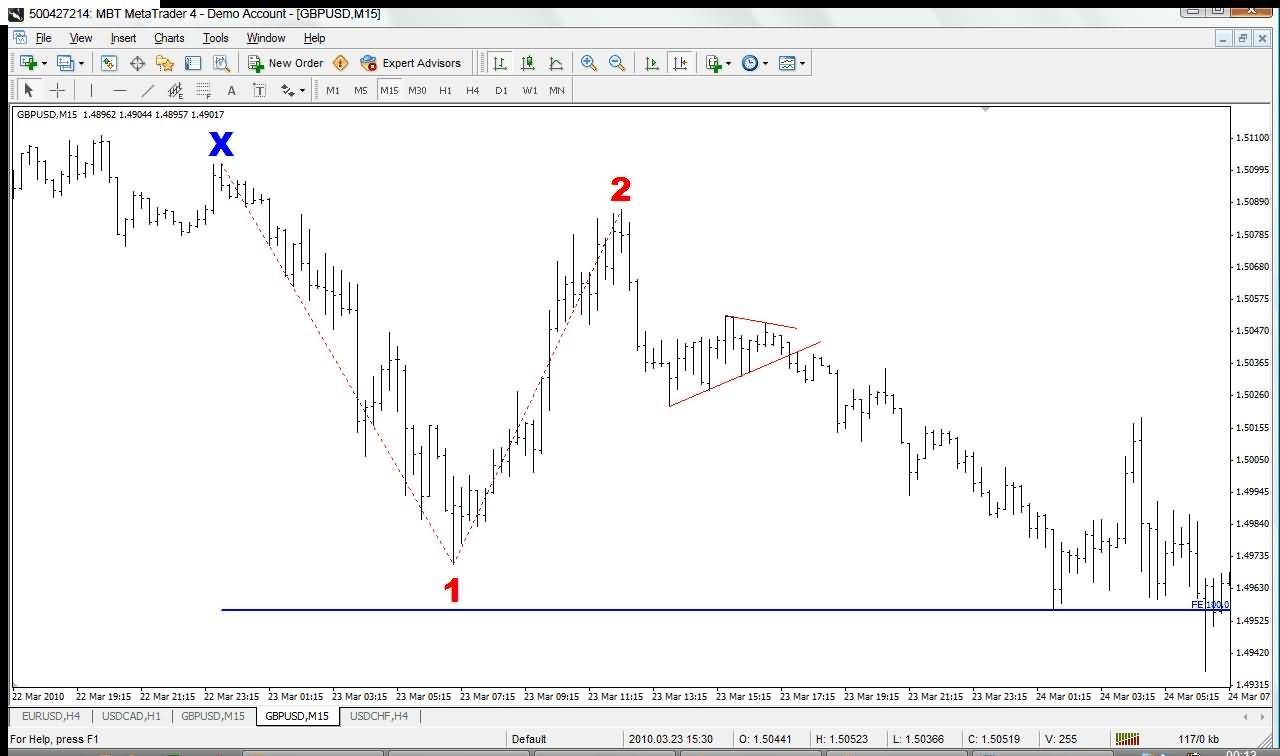

الرسم البياني التالي هو النقطة التي رأيت فيها تطور التداول:

كان منطقي هو: انتقل السعر من ارتفاع إلى انخفاض (تم تحديدها بنسبة 100% و 0%) ثم انتقل مرة أخرى إلى مستوى 88.6% (تم تسليط الضوء عليه بواسطة الخط الأزرق الصغير). ارتد السعر من هذا المستوى إلى النقطة المحددة. شعرت أن السعر سيستمر في الانخفاض ويمدد الحركة الهبوطية السابقة بعد مستوى 0%.

الوصول إلى التداول

عندما راجعت الرسم البياني مرة أخرى، لاحظت تدعيم مثلث قام السعر بالاختراق للخارج منه للتو من وقررت أن هذا يمثل نقطة دخول جيدة. استخدمت نقطة توقف بمقدار 25 نقطة فوق المثلث مباشرة. في الرسم البياني التالي، قمت بتحديد الارتفاع الأولي بالنقطة X، الانخفاض بالنقطة 1، ومستوى 88.6% بالنقطة 2 (وأزلت مستويات فيبوناتشي الأخرى للتوضيح). وقمت بتحديد نمط المثلث بالخطوط الحمراء.

الخروج من التداول

كان هدفي هو امتداد 100% من الموجة 1. وهذا يعني أنك تأخذ حجم الموجة 1، أي من النقطة X إلى النقطة 1، وقياس 100% من هذا الحجم من النقطة 2. مما أعطاني هدفاً بحوالي 80 نقطة من دخولي. كانت هذه نسبة مخاطرة/عوائد تزيد عن 1: 3 والتي أعتقد أنها مقبولة جداً.

عندما تم الوصول إلى الهدف، تم اختراقه بمقدار 1-2 نقطة قبل أن يرتد ويواصل بحزم. انظر الرسم البياني التالي.

الملخص

- غالباً ما ينتج عن مستوى فيبوناتشي إعداداً جيداً، ولكن إذا لم تره سريعاً بما فيه الكفاية، فقد تفوت عملية التداول أو يكون عليك تقلب نقطة توقف واسعة.

- يمكن أن يمنحك نمط المثلث نقطة دخول أضيق، وبالتالي مخاطر/عوائد أفضل.

- في الفوركس، فإن النقاط التي يتم تحقيقها منطقية فقط عند مقارنتها بالنقاط التي تخاطر بها!

كيفية تداول حركة الأسعار مع فيبوناتشي

- سنقوم بتلخيص الأمثلة التفصيلية الموضحة أعلاه من خلال الرجوع إلى المبادئ العامة التي يجب عليك تطبيقها عند استخدام مستويات فيبوناتشي لتداول العملات الأجنبية.

- عادةً ما يتم استخدام متتالية Fibonacci عن طريق أخذ نقطتين متطرفتين (الأعلى والأدنى) وقياس نسب فيبوناتشي الرئيسية بينهما.

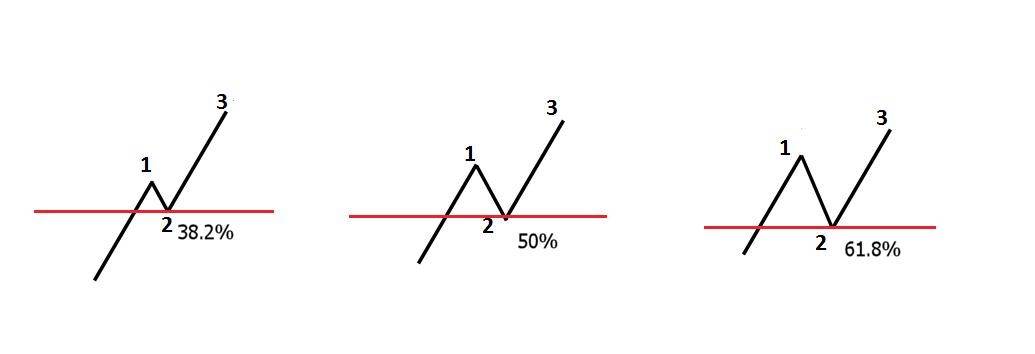

- في الأسفل مثال على المستويات الثلاثة الشائعة وكيفية استخدامها. في هذه الأمثلة، جميع الرسوم البيانية الثلاثة في اتجاه صعودي. إنها جميعها تتراجع إلى مستوى فيبوناتشي قبل أن ترتفع مجدداً مع الاتجاه.

- الرقم 1 على المخططات أعلاه هو أول تحرك للأعلى. يتبع ذلك الرقم 2 وهو تراجع السوق إلى مستوى Fibonacci الرئيسي. هنا عند هذه المستويات الرئيسية حيث يبحث متداولي "حركة السعر" عن حركة سعر قوية وتلميحات من السوق للتوافق مع الاتجاه الصعودي. يمثل الرقم 3 احترام السوق لمستويات متتالية فيبوناتشي الرئيسية والعودة إلى الأعلى.

- يوضح الرسم البياني أدناه كيف يعمل هذا النمط في سوق الفوركس. كان السعر يتحرك صعودياً. التراجع إلى الخلف يهبط إلى مستوى فيبوناتشي 61%. يحترم السوق مستويات Fibonacci الرئيسية ويتحرك مجدداً صعوداً لإكمال النموذج.

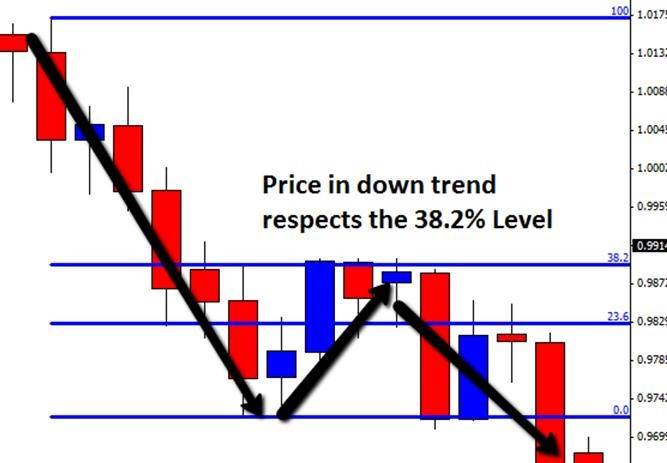

يمكن استخدام نموذج متتالية فيبوناتشي بالطريقة نفسها بالضبط عندما يريد المتداولين البيع في السوق. التغيير الوحيد هو أن المتداولين يتطلعون إلى البيع، ويبحثون عن ارتداد مرة أخرى إلى مستويات Fibonacci الرئيسية للوصول إلى الاتجاه الهبوطي. فيما يلي مثال على أداة متتالية فيبوناتشي المستخدمة في اتجاه هبوطي. لاحظ أنه تم إيقاف السعر عند مستوى فيبوناتشي 38.2% قبل أن يتراجع مرة أخرى.

يمكن أن تكون أداة متتالية فيبوناتشي أداة ناجحة جداً عند استخدامها بشكل صحيح. لزيادة فرصة التداول الفائز، يجب على المتداولين البحث عن حركة السعر عند مستويات فيبوناتشي الرئيسية لتأكيد التداول.

كما هو مقترح في جميع أساليب التداول الجديدة، تأكد من ممارسة هذه التقنية مع حساب تجريبي قبل التفكير بالتداول الحي. حتى تثبت أنك قادر على استخدام هذه الأداة وتحقيق الربح باستمرار على حساب تجريبي، لا تبدأ التداول "الحي"! إذا لم تتمكن من تحقيق الأرباح على الحساب التجريبي، فلن تكون لديك فرصة عند التداول الحي!

تلخيص

معظم المتداولين معتادون على استخدام نسب Fibonacci كنقاط دخول وجني الأرباح، لكن قلة منهم فكروا بوضع نقاط وقف بإستخدام متتالية فيبوناتشي. إن استخدام طرق غير تقليدية لتحديد مستويات وقف الخسارة يمكن أن يكون له تأثير رفع مفاجئ على الربحية، وعندما يمكن العثور على طريقة غير تقليدية وموثوق بها، يمكن اكتشاف ميزة هامة. يمكن أن يكون وضع نقاط التوقف مع متتالية فيبوناتشي مثل هذه الطريقة. الهدف من نقاط وقف الخسارة هو الحد من المخاطر.

هناك طريقة بديلة يمكن اتباعها من خلال وضع نقاط وقف مع متتالية فيبوناتشي مناسبة بشكل خاص للاستراتيجيات طويلة الأجل التي تستخدم نقاط خسائر أكبر وأوسع. يمكننا أن نعتبر أن من المسلم به أن هناك صيد لوقف الخسائر، خاصة خلال فترات انخفاض السيولة. يمكن لهذه الصيدات أن تأخذ السعر إلى المناطق التي تقع فوق أو تحت التأرجح للأعلى بنقطة واحدة، حيث تميل الجموع إلى وضع نقاط توقف الخسائر. فكر في محاولة وضع نقاط التوقف الخاصة بك بعيداً عن الأذى من خلال إيجاد نسبة تصحيح أو امتداد متتالية فيبوناتشي مستخدمة على نطاق واسع، والتي يمكن تطبيقها على تأرجح أكبر، ولا يتم وضعها بعيداً عن منطقة نقاط وقف الخسارة التقليدية. ضع وقف الخسارة الخاص بك على بعد بضع نقاط على الجانب الآخر من هذا المستوى وقد تجد حماية أفضل من الصيادين، مقابل علاوة إضافية صغيرة. إذا كان تداولك يهدف إلى تحقيق هدف كبير، فقد يكون الأمر يستحق ذلك.