كل مستثمر في تجارة الفوركس يستخدم العديد من انواع الاوامر في تجارته ، وكل نوع من هذه الاوامر يستخدم في ظرف معين ، لذلك يحرص المتاجر في أي نوع من أنواع السلع على متابعة حركة سعر السلعة التي ينوي المتاجرة بها بشكل مستمر وذلك بحثاً عن فرصة مناسبة لاستخدام النوع المناسب من أنواع الاوامر .

أفضل وسطاء الفوركس عبر الإنترنت

فقد تكون معنياً بالمتاجرة بالسيارات مثلاً فمن الطبيعي أن تكون متابعاً لأسعار السيارات بشكل مستمر فإذا وجدت أن سعر سيارة ما أصبح منخفضاً جداً فستحرص على شرائها على أساس أن سعرها سيرتفع فيما بعد ولكنك قد نجد أن من المناسب أن تنتظر بعض الوقت قبل أن تقدم على الشراء لأنك تتوقع أن ينخفض السعر أكثر قبل أن يعاود الارتفاع . وهذا يتطلب منك المتابعة المستمرة فإن وجدت أن السعر مناسب للشراء تقدم على الشراء أو تنتظر إلى أن ينخفض السعر أكثر ثم تقدم على الشراء .

.webp)

فعندما تراقب أسعار العملات فأنت تنتظر الفرصة المناسبة لشراء عملة ما عندما تتوقع أن سعرها لن ينخفض بعد ذلك كثيراً بل سيعاود الارتفاع , وقد يلزمك الأمر أن تنتظر بعض الوقت حتى ينخفض سعر العملة أكثر ثم تقدم على الشراء .

- فلو فرضنا أنك تراقب سعر اليورو وكان في هذه اللحظة EUR/USD = .9000

- ووجدت من خلال تحليلك لحركة السعر أن سعر اليورو لن ينخفض أكثر من ذلك بل أنه سيعاود الارتفاع .. فماذا ستفعل ؟

- بالضبط .. ستنتهز الفرصة فوراً وتشتري يورو لأنك تتوقع أن سعره سيرتفع . ستطلب شراء يورو بالسعر الحالي .

- عندما تفعل ذلك تكون قد استخدمت أول نوع من أنواع الأوامر وهو أمر السوق Market order .

أمر السوق Market Order

هو أمر لشراء أو بيع عملة ما فوراً وبالسعر الحالي للسوق

ولنعود إلى الفرض السابق حيث أن سعر اليورو EUR/USD = .9000

ولنفترض أنك ومن خلال تحليلك لسعر اليورو فإنك تتوقع أن سعر اليورو سينخفض أكثر قبل أن يعاود الارتفاع وإنك تتوقع أن سعر اليورو سينخفض أولاً إلى أن يصل إلى EUR/USD = .9850 ثم بعد ذلك يعاود الارتفاع .. فماذا ستفعل ؟

نعم .. عليك أن تنتظر إلى أن ينخفض السعر ويصل إلى .9850 ثم بعد ذلك تقوم بالشراء .

ولكن ذلك قد يتطلب منك الانتظار عدة ساعات حتى يصل سعر اليورو إلى السعر الذي تتوقعه , فهل معنى ذلك أن عليك أن تظل متسمراً أمام جهاز الكمبيوتر عدة ساعات في إنتظار هذه اللحظة ؟

هنا يأتي دور الأوامر المحددة سلفاً Limit entry orders

الأمر المحدد سلفاً Limit Entry Order

هو أمر لبيع أو شراء عملة ما بسعر محدد سلفاً من قبلك , فإذا وصل سعر العملة فعلاً إلى السعر الذي حددته سيتم تنفيذ الأمر وإذا لم يصل لن يتم تنفيذ الأمر . ففي مثالنا السابق ستحدد سعر .9850 للشراء وبذلك فأنت تقول لشركة الوساطة التي تتعامل معها : إذا وصل سعر اليورو إلى سعر .9850 اشتروا لي لوت يورو – أو أي عدد من اللوت تشاء – عندها يمكنك مغادرة جهاز الكمبيوتر والاهتمام بأمر آخر . فإذا وصل سعر اليورو فعلاً إلى .9850 ستقوم الشركة بشراء لوت يورو لك وإذا لم يصل السعر إلى .9850 لن تقوم بتنفيذ الأمر .

ستقوم بذلك عن طريق وضع الأوامر بواسطة محطة العمل platform والتي تستخدمها للتعامل مع شركة الوساطة وستجد الإرشادات الكاملة لكيفية وضع الأوامر المحددة سلفاً وهي مسألة لاتتطلب سوى بضع نقرات على الفأرة . وهذه هي الفائدة من الأوامر المحددة سلفاً وهو إعطائك المجال للاهتمام بأمور أخرى دون الحاجة للانتظار .

أنواع الأوامر المحددة سلفاً

هناك أربعة أنواع من الأوامر المحددة سلفاً تغطي كافة احتمالات حركة السعر لعملة ما وهي أمران للخروج وأمران للدخول :

أوامر الخروج المحددة سلفاً :

- أمر الحد من الخسارة Stop order .

- أمر جني الربحLimit order .

أوامر الدخول المحددة سلفاً :

- أمر الدخول لسعر مرتد Entry limit .

- أمر الدخول لسعر مستمر Entry stop .

أرجو أن لا تشعر بالارتباك من هذه الأنواع , فالغرض منها هو تغطية كافة احتمال حركة السعر بحيث يمكنك عند تحليلك لسعر عملة أن تضع هذه الأوامر ليتم تنفيذها بشكل آلي دون الحاجة لأن تظل متسمراً أمام جهاز الكمبيوتر لساعات طويلة , وبسبب هذه الأنواع من الأوامر يمكن للمتاجر أن يجعل من عمله في المضاربة على أسعار العملات عملاً جزئياً part time حيث كل ما عليك أن تقوم بتحليل سعر العملة فإذا وصلت لقناعة بخصوص اتجاه حركة السعر ستضع أوامر البيع أو الشراء وتحددها سلفاً حيث يمكنك عندها مغادرة جهاز الكمبيوتر والاهتمام بعمل آخر وأنت مطمئناً بانه مهما كانت حركة سعر العملة فإن أوامرك سيتم تنفيذها بالشكل الذي حددته سلفاً وبشكل آلي ودون تدخل منك .

وبقليل من الممارسة ستجد أن التعامل مع هذه الأوامر مسألة في غاية البساطة .

وسنشرح الآن بالتفصيل كل نوع من أنواع الأوامر المحددة سلفاً :

- أوامر الخروج المحددة سلفاً

- أمر الحد من الخسارة Stop order

وهو أمر تحدد فيه السعر الذي ستغلق فيه الصفقة إذا كانت النتيجة خاسرة .

فمثلاً : لنفترض إنك اشتريت لوت يورو بسعر EUR/USD = .9000 على أساس أنك تتوقع أن سعر اليورو سيرتفع بعد ذلك .

تعلم أن كل نقطة يرتفع بها سعر اليورو فوق السعر السابق تربح 10$ في الحساب العادي – 1$ في الحساب المصغَر – وكل نقطة ينخفض بها سعر اليورو عن السعر السابق تخسر 10$ .

لنفترض أنك اشتريت لوت اليورو بالسعر السابق وكنت تود مغادرة الجهاز والتوقف عن المتابعة ولكنك تخشى أن ينخفض سعر اليورو ويستمر بالانخفاض معنى ذلك أن خسارتك ستظل بازدياد فإذا انخفض السعر 30 نقطة ستخسر 300$ وإذا استمر بالانخفاض أكثر وانخفض 60 نقطة ستخسر 600$ وهكذا .

يمكنك ان تحدد مسبقاً أقصى حد يمكنك أن تخسره بهذه الصفقة باستخدام أمر الحد من الخسارة Stop order وذلك بأن تحدد مسبقاً السعر الذي ستغلق الصفقة به في حالة الخسارة .

ففي المثال السابق اشتريت لوت يورو بسعر .9000 على أساس أن سعره سيرتفع , ستحدد سعر الحد من الخسارة .9850 وبذلك فأنت تقول لشركة الوساطة أن تشتري لك لوت يورو بسعر .9000 فإذا انخفض السعر وبدأت أخسر ووصل السعر إلى .9850 فاغلقوا الصفقة خوفاً من ان يستمر السعر في الانخفاض وبذلك فقد حددت خسارتك مسبقاً في هذه الصفقة ب 50 نقطة .

يمكنك بعد تحديد سعر الحد من الخسارة من أن تغادر جهاز الكمبيوتر وأنت مطمئناً من أنه مهما انخفض سعر اليورو فلن تخسر أكثر من 50 نقطة لأنه عندما يصل سعر اليورو إلى .9850 ستقوم الشركة وبشكل آلي بإغلاق الصفقة ولن تخسر المزيد .

تحديد سعر الحد من الخسارة

الجواب : المسألة تعتمد أساساً على تحليلك لحركة سعر العملة فقد تصل لاستنتاج بأن سعر اليورو بعد أن وصل إلى سعر .9000 سيعود للارتفاع وعلى هذا الأساس ستقرر شراءه ولكن لا يعني ذلك أن السعر عندما يصل فعلاً إلى .9000 سيعاود الارتفاع فوراً بل قد ينخفض أكثر بعض الشئ إلى .9890 ثم يعاود الارتفاع وقد ينخفض إلى .9875 ثم يعاود الارتفاع , فمهما كان تحليلك دقيقاً فنادراً ما ستتمكن من تحديد النقطة التي يعاود بها السعر الارتفاع بالضبط ..!!

ولكنك من خلال تحليل حركة السعر تصل لقناعة بأن سعر اليورو إذا وصل لسعر .9850 فمعنى ذلك أن تحليلك خاطئ – أو يكون قد طرأ ظرف سياسي أو اقتصادي – وبالتالي طالما أن السعر وصل لهذه النقطة فإنه لن يعاود الارتفاع وسيستمر في الهبوط , عند هذه النقطة بالذات ستضع سعر الحد من الخسارة أي عند السعر الذي تفقد معه الأمل بأن السعر سيعاود الارتفاع .

أهمية أمر الحد من الخسارة

هناك قاعدة تقول :Always trade with stops أي لا تتاجر إلا بعد أن تحدد سلفاً من خسارتك .

كثيراً ما يشتري بعض المتاجرين عملة ما على أساس أن سعرها سيرتفع أو يبيعون عملة ما على أساس أن سعرها سينخفض ولكن الأمور لا تسير كما يتوقعون ويبدأ السعر بالمعاكسة وتبدأ الخسارة :

- 20 نقطة .. لا بأس سيعاود السعر التحسن .. ولكنه لا يتحسن .

- 40 نقطة .. لا يهم سيعود للتحسن .. ولكنه لا يتحسن .

- 80 نقطة .. لقد أصبحت خسارتي كبيرة سأنتظر لعل السعر يتحسن لأخفف من خسارتي .. ولكنه لا يتحسن .

- 120 نقطة .. مشكلة! لا يمكنني تقبل هذه الخسارة سأنتظر لعل السعر يتحسن ولو قليلاً .. ولكنه لا يتحسن ..!! .

- 200 نقطة .. ياللهول ياليتني تقبلت الخسارة عندما كانت 40 نقطة !!

وهكذا كما ترى أن تترك الأمور دون أن تحدد مسبقاً السعر الذي ستغلق الصفقة فيه في حالة الخسارة يجعلك عرضة للتأثير النفسي على " أمل " أن يتحسن السعر ويعود إلى الربح أو على الأقل تخفيف الخسارة وقد يؤدي بك هذا " الأمل " لأن تتضاعف خسارتك عدة مرات مما يجعلك مضطراً للقبول بخسارة ثقيلة .فأيهما أفضل أن تتعرض لمثل هذا الموقف الحرج أو أن تكون قد حددت مسبقاً السعر الذي تفقد الأمل عنده على أساس التحليل وليس على أساس التأثير النفسي .. فقد يوصلك التحليل بأن السعر إذا عاكسك 40 نقطة معنى ذلك إنه لن يعود للتحسن وأن تحليلك كان خاطئاً أو قد تكون قد طرأت ظروف ما ولن يعود بعدها السعر للتحسن , فأن تخسر 40 نقطة خير من أن تخسر 200 نقطة قد تعني آلاف الدولارات .

تحديد سعر الحد من الخسارة

الجواب : لابد أن تجعل من التحليل هو الأساس في تحديد ذلك ولكن مبدئياً لا يفضل أن يقل نقطة الحد من الخسارة عن 30 نقطة أي عندما تشتري اليورو على سعر .9000 فلا يفضل تحديد الخسارة بأكثر من .9870 لأنه من الوارد جداً أن ينخفض السعر حتى هذه النقطة ثم يعود للارتفاع . وفي الحقيقة فإن النقطة التي تضع عندها سعر الحد من الخسارة stop يعتبر من أهم القرارات التي يجب تحديدها في الصفقة وهي مسألة تعتمد على قدرتك على تحمل الخسارة وعلى دقة تحليلك وطريقتك في المتاجرة بشكل عام وهي مسألة تختلف من شخص لآخر وتتحسن بالممارسة والمران والتدريب .

ولنأخذ بعض الأمثلة على كيفية تحديد نقطة الحد من الخسارة :

مثال1 :

ستشتري لوت يورو بسعر EUR/USD = .9850 فحدد نقطة الخسارة stop ؟

الجواب : سنضع أمر لشراء اليورو على سعر .9850 ونضع ال stop على سعر .9810 وبذلك نحدد الخسارة إن حصلت ب 40 نقطة .

مثال 2 :

ستبيع لوت جنية استرليني بسعر GBP/USD = 1.6098 فحدد نقطة الخسارة ؟

الجواب : سنضع أمر البيع على سعر 1.6098 ونضع ال stop على سعر 1.6143 وبذلك نحدد الخسارة إن حصلت ب 45 نقطة .

مثال 3 :

ستشتري الين على سعر USD/JPY = 118.50 فحدد نقطة الخسارة ؟

الجواب : سنضع أمر لشراء الين على سعر 118.50 يهمنا أن يرتفع سعر الين مقابل الدولار لذا سنضع ال stop عند سعر 119.00 لأنه إذا وصل السعر ل 119.00 معنى ذلك أن الين انخفض .. فالين عملة غير مباشرة , وبذلك نحدد خسارتنا ب 50 نقطة .

مثال 4 :

ستبيع الفرنك السويسري على سعر USD/CHF = 1.4560 فحدد نقطة الخسارة ؟

الجواب : سنضع أمر البيع على سعر 1.4560 ويهمنا هنا أن ينخفض سعر الفرنك , سنضع ال stop عند سعر 1.4500 لأنه إن وصل لهذا السعر يكون الفرنك قد ارتفع فالفرنك عملة غير مباشرة , وبذلك نحدد خسارتنا ب 60 نقطة .

وضع نقطة جني الربح

المسألة تعتمد على المتاجر وعلى أسلوبه في المتاجرة Strategy فالبعض يحدد مسبقاً عدد معين من النقاط والبعض يحدد مبلغاً ثابتاً , ولكن الأسلوب الأفضل لابد أن يحدد على أساس التحليل فإذا كان التحليل يشير لاحتمال ارتفاع العملة لعدد معين من النقاط قبل أن يعود وينخفض فالأفضل أن يتم تحديد نقطة جني الربح limit order عند هذه النقطة أو نقطة قريبة منها .

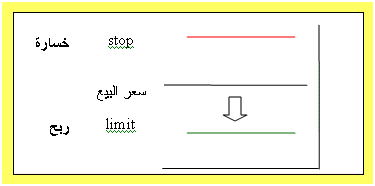

عند شراء العملة المباشرة

- يكون أمر Stop أسفل سعر الشراء في الرسم البياني

- ويكون أمر Limit فوق سعر الشراء في الرسم البياني

- لأنه عند الشراء يهمك أن ترتفع الشموع في الرسم البياني

عند بيع العملة المباشرة

- يكون أمر Stop أعلى سعر البيع في الرسم البياني

- ويكون أمر Limit أسفل سعر البيع في الرسم البياني

- لأنه عند البيع يهمك أن تنخفض الشموع في الرسم البياني

للعملات غير المباشرة كالين والفرنك السويسري

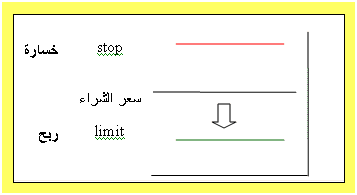

- عند شراء العملة غير المباشرة

- يكون أمر Stop فوق سعر الشراء في الرسم البياني

- يكون أمر Limit أسفل سعر الشراء في الرسم البياني

- لأنه عند شراء العملة غير المباشرة يهمك أن تنخفض الشموع في الرسم البياني

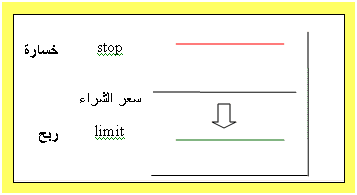

عند بيع العملة غير المباشرة

- يكون أمر Stop أسفل سعر البيع في الرسم البياني

- يكون أمر Limit أعلى سعر البيع في الرسم البياني

- لأنه عند بيع العملة غير المباشرة يهمك أن ترتفع الشموع في الرسم البياني

وهكذا كما ترى فإنك باستخدامك لأمري الحد من الخسارة stop order , وأمر جني الربح Limit order تكون قد حددت أقصى حد لخسارتك وربحك سلفا, حيث يمكنك بعدها مغادرة الجهاز وأنت مطمئناً إنه في حالة وصل سعر العملة في أي وقت إلى السعر الذي حددته لجني الربح سيتم إغلاق الصفقة بشكل آلي ومن قبل الشركة ليضاف الربح لحسابك , وإنه في حالة وصل السعر إلى السعر الذي حددته سلفاً للحد من الخسارة سيتم إغلاق الصفقة ولن تخسر أكثر مما حددت مهما عاكسك السعر .

أوامر الدخول المحددة سلفاً

كما رأيت فإن الأمرين السابقين هما أمرا خروج أي أمران تطلب بهما من شركة الوساطة أن تغلق الصفقة الحالية في حالة الربح باستخدام أمر جني الربح limit order, وفي حالة الخسارة باستخدام أمر الحد من الخسارة stop order.

ولابد أولاً أن تكون قد فتحت صفقة ما لتستخدم أمر الحد من الخسارة وأمر جني الربح .

ولكن لنفترض أنك قمت بتحليل سعر عملة ما ووصلت إلى قناعة بأن سعر هذه العملة سيرتفع ولكن ليس الآن بل تتوقع أن ينخفض أولاً 30 نقطة مثلاً ثم بعدها يعاود الارتفاع .

هنا على الرغم من إنك على قناعة بأن السعر سيرتفع إلا إنك لا تستطيع أن تشتري هذه العملة , لأنك تتوقع أن ينخفض سعرها أكثر فلماذا لاتنتظر لتشتريها بالسعر الأكثر انخفاضاً ؟

ولنأخذ مثلاً : لنفترض أنك تحلل حركة الجنية الاسترليني وكان سعرة الحالي 1.5500 وكنت تتوقع أن ينخفض السعر أولاً إلى أن يصل إلى 1.5450 ثم بعد ذلك يرتفع كثيراً .. فماذا ستفعل هنا ؟

نعم ستنتظر إلى أن يصل السعر إلى 1.5450 ثم ستشتريه , ولكن هذا قد يتطلب عدة ساعات فهل عليك أن تظل متسمرأ أمام جهاز الكمبيوتر بانتظار أن ينخفض السعر حتى تشتريه ؟

هنا يأتي دور أوامر الدخول المحددة سلفاً

الملخص

ستقوم بتحديد ألأوامر بواسطة محطة العمل وسترشدك الشركة لكيفية وضع هذه الأوامر , وهي مسألة في غاية السهولة كما قلنا ولن تتطلب منك سوى نقرتين على الفأرة . وستكون هناك رسائل تنبهك على نوع الأمر الذي أدخلته وما هي العملة التي ستشريها وما هي العملة التي ستبيعها قبل إدخال الأمر حتى لا يكون هناك مجال للخطأ أو السهو , ولاتنس أنه يمكنك التراجع عن أي أمر محدد سلفاً وذلك بإلغاءه طالما أنه لم يتم تنفيذه بعد excuted, أما أمر السوق فلا يمكنك إلغاءه بطبيعة الحال لأنك بأمر السوق تكون قد دخلت فعلاً وفوراً في الصفقة بيعاً أم شراءاً وأصبحت متأثراً بحركة الأسعار في السوق الدولي .

تابع معنا الدرس السادس والخمسون في سلسلة دروس سوق العملات:

كيف تساعد المخاطرة ب سوق الفوركس بربح المستثمر؟

دروس ديلي فوركس : تعليم سوق العملات خطوة بخطوة

المصدر: خبراء ديلي فوركس وكتاب أسرار الفوركس

حقوق النشر الأصلية محفوظة لأصحابها الأصليين