من المعروف أن الفجوات السعرية تحدث في أسواق الأسهم، إلا أنها تحدث أيضاً في سوق تداول العملات. وفجوات تداول العملات (Forex gaps) تعرف بأنها مناطق على مخطط التداول (الرسم البياني) يتحرك فيها سعر العملة بشدة نحو الإرتفاع أو الإنخفاض مع وجود تداول قليل أو عدم وجود أية تداول خلالها، وعلى مخطط التداول للشموع اليابانية تتمثل الفجوة بالمسافة الكبيرة بين شمعتين متتاليتين. بعبارة أخرى، تحدث الفجوة عندما يقفز زوج العملات من عمود سعرٍ إلى آخر مع وجود فرق كبير بين قيمة السعر على العمودين.

أفضل وسطاء الفوركس عبر الإنترنت

ما هي الفجوات السعرية؟

ويمكن القول إن الفجوة السعرية تحدث عندما يتحرك سعر زوج عملات إلى الأعلى أو الأسفل بشكل حاد تاركاً فجوة في الوسط، حيث لا توجد أي حركات تداول بين النقاط، بل مجرد حركة كبيرة. من الممكن أن يكون حجم الفجوات صغيراً بمقدار 5 نقاط، أو أن يصل إلى أكثر من 100 نقطة، وبالطبع فإن الفجوات التي تكون بحجم أكبر من 100 نقطة تكون بسبب رئيسي، كأن يكون هناك إصدار لأخبار رئيسية أو إشاعة تسببت في حركة السوق بشكل مفاجئ جداً. أكثر الأسباب المحتملة لحدوث الفجوات السعرية هو قلة السيولة، وقلة الكمية وقلة المشاركين في السوق. وفي سوق الفوركس بالذات، عادة ما يحدث هذا النوع من الفجوات خلال نهاية الأسبوع، و يمكن أن يوفر فرص جيدة جداً لعمليات تداول مربحة، إذا ما استطاع المتداولون المبدعون أن يترجموا هذه الفجوات بالشكل الصحيح، و من ثم استخدام المعلومات المستفادة منها.

.webp)

لماذا تحدث الفجوات في سوق تداول العملات؟

تحدث الفجوات كنتيجة لأحداث أساسية أو تقنية. على سبيل المثال، فإن حدثاً أساسياً يمكن أن يؤثر في سوق فوركس من خلال إجبار زوج معين من العملات على إفتتاح مرتفع جداً بعد نهاية الأسبوع، وترى الفجوات الشائعة في فوركس بينما هي في مرحلة التكون خلال عطلة نهاية الأسبوع عندما تغلق الأسواق، أو مباشرة عندما تستعد الأسواق للإفتتاح. و يجب أن تكون على علم بالأسباب الفنية و المادية وراء هذه الفجوات إذا ما كنت بالطبع تريد أن تلعب في هذه الفجوات و الحصول على بعض النقاط منها.

المشكلة هنا سوف تكون في عملية ملء أو عدم ملء هذه الفجوات. في أغلب الحالات، فإن فجوات الفوركس تمتلئ خلال ساعات قليلة إذا ما أعتبرت أوضاع السوق طبيعية وإذا لم تكن الفجوات بسبب أي شيء كبير ورئيسي أدى إلى فجوة سوف تمتد بشكل أكبر. لهذه الأسواق ردود فعل غير معروفة لظروف السوق، إلا أن التاريخ يعيد نفسه و من الممكن أن تحقق بعض النقاط من خلال الفجوات وبشكل أساسي، فإن هناك أربعة أنواع من الفجوات.

أنواع الفجوات السعرية

1. فجوة فوركس الإعتيادية (من الممكن أن تحدث في أي وقت، و هي غير مرتبطة بأية أنماط للسعر. هذه الفجوات تمتلئ وتغطى بسرعة كبيرة، بمعنى بأن السعر في الأيام القادمة (بضعة أيام إلى بضعة أسابيع) سوف يغطي هذه الفجوة.

2. فجوة فوركس المنفصلة (تحدث في نهاية أنماط السعر، و تشير إلى تراجع كبير أو إلى توجهات جديدة)

3. فجوة فوركس المنطلقة (تحدث في منتصف نمط السعر، و تحدث عادةً بسبب إستعادة معنويات السوق الثقة في الإتجاه الأساسي لمسار السعر) .

4. فجوة فوركس المنهكة (تحدث قريباً من نهاية أنماط السعر، و تنتج نتيجة لقيام السعر بمحاولة أخيرة للوصول إلى أعلى إرتفاع أو إلى أقل إنخفاض) .

كم مرة تحدث الفجوات في فوركس؟

الآن وقد فهمنا أن الفجوات السعرية يمكن أن تحدث فعلاً في فوركس بعد عطلة نهاية الأسبوع، فعلى الأرجح أنك تتسائل كم مرة تحدث. للإجابة عن هذا السؤال، علينا النظر إلى البيانات السعرية التاريخية لإثنين من أزواج عملات فوركس الرئيسية، وهما زوجي اليورو/الدولار الأمريكي والين الياباني/الدولار الأمريكي، واللذان يعدان معاً مسؤولان عن أكثر من نصف تداولات فوركس من حيث الحجم. كما أنهما أرخص أزواج عملات فوركس للتداول.

بين يناير 2001 و مايو 2020، انتج زوج اليورو/الدولار الأمريكي 204 فجوة سعرية، في حين أنتج زوج الدولار الأمريكي/الين الياباني 215 فجوة. بما أن جميع فجوات فوركس تقريباً تحدث خلال عطلات نهاية الأسبوع، وهناك حالي 1,008 أسبوع خلال فترة الدراسة، يمكننا القول بأن الفجوة السعرية تشكلت بعد عطلة نهاية الأسبوع بحوالي 20% من الوقت في فوركس. هذا يعني بأنك عل الأرجح أن ترى فجوة سعرية في زوج العملات بمعدل حوالي واحدة كل خمس أسابيع.

الآن أصبحنا نعرف مدى تكرار الفجوات السعرية، من المجدي النظر إلى حجم هذه الفجوات قبل أن نبني نظام تداول الفجوة والذي سوف يبين لنا كيفية التداول بالفجوة السعرية. يقاس حجم الفجوة السعرية بعد عطلة نهاية الأسبوع في فوركس بالمسافة بالنقاط من سعر افتتاح هذا الأسبوع إلى ارتفاع نطاق الأسبوع السابق، في حالة الفجوة للأعلى، أو من انخفاض نطاق الأسبوع السابق إلى سعر افتتاح هذا الأسبوع في حالة الفجوة للأسفل.

حجم الفجوات السعرية الملاحظ في زوجي العملات الرئيسيين يظهر أدناه:

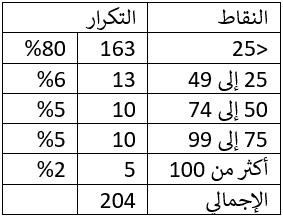

اليورو/الدولار الأمريكي

الدولار الأمريكي/الين الياباني

يمكننا أن نرى من هذه البيانات بأن الأغلبية العظمى (80%) من الفجوات السعرية بعد عطلة نهاية الأسبوع كانت تميل إلى تكون تكون صغيرة، بأقل من 25 نقطة. يجب أخذ هذه الحقيقة بالاعتبار عند بناء استراتيجية تداول فجوة فوركس.

الآن وقد علمنا مدى تكرار الفجوات وما هو الحجم الذي تميل لأن تكون عليه، يمكننا طرح السؤال المهم حقاً – هل حقاً أن الفجوات عادة ما تملئ؟

هل تمتلئ الفجوات السعرية عادة في تداول العملات؟

إن مصطلح "إمتلأت الفجوة" يستخدم عندما يعود السعر إلى القيمة التي كان عليها قبل حدوث الفجوة. و هذا يحدث بشكل متكرر بسبب أن التداول شديد الحماس من الممكن أن يكون قد أنتج ثباتاً في السعر قد يحتاج لاحقاً إلى تصحيح.

إن مراقبة الأحداث الرئيسية خلال فترة نهاية الأسبوع من الممكن أن يكون نشاطاً مربحاً، خصوصاً إذا استطعت أن ترصد أية تناقضات رئيسية عن أحداث الأسبوع السابق، وإذا استطعت أن ترصد هذه التناقضات، حينها حاول أن تحدد أسباب هذه الفروقات. و إذا بدأ سوق فوركس في الأسبوع اللاحق مبدياُ الفجوة المتوقعة، فسوف تكون في موقع مناسب للدخول في التداول إما بنية دعم الفجوة أو ملئها إعتماداُ على نتائج التحليل الذي قمت به.

ومن الجدير بالذكر أن، كل استراتيجية تداول فوركس رأيتها تعتمد على سد الفجوات على الأغلب تكون مربحة. إذا، مرة أخرى، نحتاج للنظر إلى ما تظهره البيانات التاريخية.

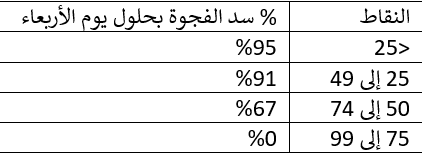

البيانات التاريخية في زوجي اليورو/الدولار الأمريكي والدولار الأمريكي/الين الياباني تظهر بأن فجوات عطلات نهاية الأسبوع عادة ما تملئ قبل يوم الأربعاء في لندن، أي بعد 50 ساعة من افتتاحية الأسبوع. ولكن، كلما كانت الفجوة أكبر، كلما قلت احتمالية أن تملئ بسرعة، كما تظهر البيانات أدناه:

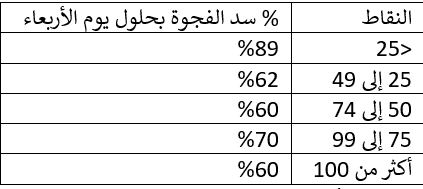

اليورو/الدولار الأمريكي

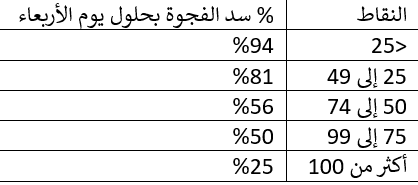

الدولار الأمريكي/الين الياباني

يمكننا الآن الخروج ببعض الاستنتاجات المثيرة من هذه البيانات والتي يمكن أن تساعد على بناء استراتيجية تداول فجوات رابحة:

- كلما كانت الفجوة السعرية أصغر، كلما زادت احتمالية أنها سوف تملئ بسرعة.

- جميع الفجوات السعرية في زوج اليورو/الدولار الأمريكي كانت من المحتمل أكثر أن تسد بحلول يوم الأربعاء في لندن، بغض النظر عندما مدى كبر حجم الفجوة.

- الفجوات السعرية في زوج الدولار الأمريكي/الين الياباني كانت من المحتمل أكثر أن تسد بحلول يوم الأربعاء في لندن إن كانت بحجم أقل من 75 نقطة.

العامل الإضافي الآخر الذي يستحق الدراسة هو ما إن كان للاتجاه أي تأثير عن مدى احتمالية سد الفجوة السعرية. على سبيل المثال، في الاتجاه الصعودي طويل الأجل، من الممكن أن نتوقع أن تكون احتمالية سد الفجوات للأسفل أكثر. بالمقابل، في الاتجاه التنازلي طويل الأجل، من الممكن أن نتوقع أن تكون احتمالية سد الفجوات للأعلى أكثر.

يمكننا قياس تأثير الاتجاه ببساطة وفعالية من خلال القول أنه إن كان السعر أعلى مما كان عليه قبل 3 أشهر، فإن هناك اتجاه صعودي طويل الأجل، إن كان أقل مما كان عليه قبل 3 أشهر، فإن هناك اتجاه تنازلي طويل الأجل.

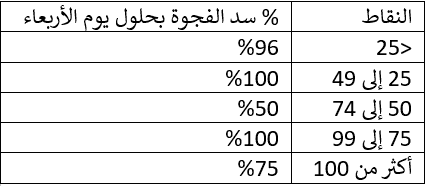

تكرار التحليل فقط من خلال إضافة الفجوات التي يمكن أن تسد من قبل الحركة بما يتماشى مع الاتجاه يعطي النتائج التاريخية التالية:

اليورو/الدولار الأمريكي

الدولار الأمريكي/الين الياباني

من الواضح من هذه البيانات أن الفجوات السعرية بعد عطلة نهاية الأسبوع والتي يمكن أن تسد مع اتجاه حركة الزوج، كما تقاس بما إن كان السعر أعلى أو أقل مما كان عليه قبل 3 أشهر، لديها احتمالية أعلى بكثير أن تسد بحلول يوم الأربعاء من الفجوات التي تحتاج لأن تسد عكس الاتجاه.

كيف يمكنك الإستفادة من الفجوات السعرية فى تداولاتك ؟

يظهر التاريخ بأن الفجوات السعرية عادة ما تسد بسرعة في سوق الفوركس. يمكن أن يكون هذا أساساً لاستراتيجة تداول سهلة ومربحة ومناسبة لمتداولي فوركس المبتدئين. هنا، نكشف عن البيانات وخطة التداول لنظام تداول فجوة فوركس.

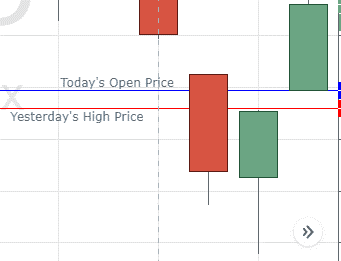

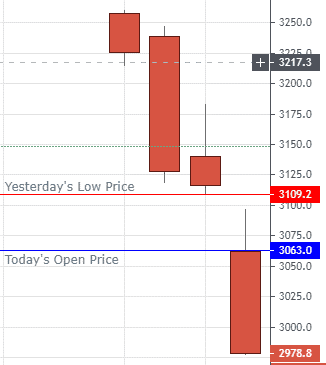

فيما يلي مثال على الفجوة للأسفل. لاحظ كيف أن سعر افتتاح اليوم الأخير كان أقل من انخفاض سعر اليوم السابق.

يمكن للجوات أن تكون مهمة في التداول أن هناك اعتقاد واسع بين المتداولين أن الفجوات عادة ما تسد بسرعة، والذي يوفر فرصة لمتداولي فوركس لتحقيق أرباح محتملة، لأن بالإمكان التنبئ الناجح بالتوجه قصير الأجل الأكثر احتمالية للسعر.

يقال أن الفجوة قد ملئت عندما يعود السعر الحالي للدخول في النطاق السعري للجلسة السابقة. على سبيل المثال، إن تداول السهم A يوم الإثنين بين انخفاض 10 دولار وارتفاع 11 دولار، وبعد ذلك يفتح يوم الثلاثاء عند 12 دولار، فإن الفجوة سوف "تملئ" عندما يعود السعر إلى 11 دولار مرة أخرى. من السهل جداً تحديد الفجوة السعرية بصرياً من الرسم البياني للسعر من منصتك التداولية.

استراتجيتين لتداول الفجوة السعرية

تحديد الفجوات السعرية بعد عطل نهاية الأسبوع في أزواج عملات فوركس والدخول بالتداولات التي تهدف إلى سد الفجوة قبل نهاية جلسة الثلاثاء، كانت من الناحية التاريخية تعد استراتيجية تداولية بسيطة جداً ومربحة. يمكن التداول بهذه الاستراتيجية باستخدام الإطار الأسبوعي فقط. الفجوات السعرية في أزواج عملات زوج اليورو/الدولار الأمريكي وزوج الدولار الأمريكي/الفرنك السويسري عادة ما تسد بسرعة. الفجوات السعرية في أزواج العملات الأخرى عادة ما تسد بسرعة إن كانت حجم الفجوة أقل من 75 نقطة.

ملخص

احتمالية أن الفجوة السعرية بعد عطلة نهاية الأسبوع سوف تسد بسرعة تكون أقوى عندما يكون الإنسداد المتوقع مع الإتجاه طويل الأجل. يمكن الإستفادة من ميل الفجوات بعد عطلة نهاية الأسبوع لأن تسد في فوركس ببساطة من خلال الدخول في تداول فور افتتاح التداول الجديد مع تشكل الفجوة. يجب أن يحدد تحصيل الأرباح عند نطاق الأسبوع السابق، في حين أن نقطة توقف الخسائر يجب أن لا تكون أبداص أكبر من حجم النقطة المستهدفة من خلال مستوى تحصيل الربح. الطريقة البديلة التي يمكن استخدامها ضمن استراتيجية تداول فجوة فوركس هي مراقبة الحركة السعرية على الأطر الزمنية الأقصر، وبعد ذلك الدخول في تداول مع توجه سد الفجوة بإستخدام نقطة توقف خسائر أضيق عندما تشير الحركة السعرية إلى احتمالية حدوث الحركة.